A análise fundamentalista de hoje é sobre a CARD3. Isso porque ela foi um dos destaques da carteira fórmula mágica na qual acompanhamos em 2017.

Sendo assim, resolvi atualizar este post para ver como anda seus números.

Afinal, a CARD3 registrou uma alta de 100%!!!

Tudo bem que não foi só ela que obteve uma boa valorização, nosso mercado em boa parte também subiu. Mas poucas subiram como a CARD3.

Infelizmente, sua alta não se sustentou. A ação devolveu quase todo ganho que obteve em 2017.

O que será que aconteceu não? Vamos ver se olhando apenas para seu balanço notamos algo.

Quem é CSU Cardsystem – CARD3?

Criada em 1992, a CSU Cardsystem é empresa líder no mercado brasileiro de prestação de serviços de alta tecnologia voltados ao consumo, relacionamento com clientes, processamento e transações eletrônicas, com soluções completas de programas de cartões de crédito e meios de pagamento eletrônicos, gestão e terceirização de data center, soluções customizadas de loyalty, e-commerce, vendas, cobrança, crédito e contact center.

Fonte: Site CSU

CARD3: Análise Fundamentalista

Antes de começar, um spoiler do que te espera na imagem a seguir…

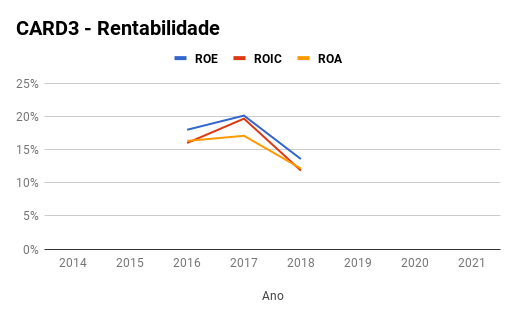

A imagem acima mostra o porquê a CARD3 não se manteve na carteira fórmula mágica. Note que os indicadores de rentabilidade caíram todos frente a 2017, ano em que a ação entrou para a carteira e subiu 100%.

E isso dá um indicio do porque a ação não manteve a alta. Abaixo, vejamos mais detalhes da empresa usando o livro Investindo para Vencer.

Quem sabe ele nos ajuda a encontrar outros pontos?

Conforme venho postando, não posso deixar de recomendar sua leitura. Compre clicando no link acima e ajude o Investidor Inglês com algumas balas. 😁😁😁

Neste livro, Mille o autor, nos mostra como analisar empresas utilizando 4 pontos. Eles são;

- Governança,

- Geração de Caixa,

- Produtividade,

- Endividamento.

Logo, vamos começar a análise fundamentalista da SLCE3 pela produtividade.

Vejamos…

Produtividade CARD3

Vamos pegar o último balanço da empresa e começar pelo DRE – Demonstração de Resultado.

No DRE começamos pela receita líquida, que geralmente vem escrito no balanço como;

- Receita de Venda de Bens e/ou Serviços.

Precisamos verificar se este item está crescendo, ou seja, se a empresa está conseguindo aumentar suas vendas.

Olhando para o balanço da CARD3 no período de 2016 a 2018, note que sua receita líquida caiu.

- 2018: 419.771

- 2017: 486.852

- 2016: 465.825

Depois de observar a receita líquida, vejamos o CPV – Custo de Produto Vendido. Pois se este parâmetro estiver subindo conforme a receita sobe, isso é um bom sinal de produtividade da empresa.

Claro, o CPV tem que subir menos que a receita. Caso contrário, indica problemas.

E o CPV da CARD3 está assim;

- 2018: -318.544

- 2017: -350.573

- 2016: -344.053

Observe que o CPV da CARD3 também caiu assim como sua receita. Porém, menos do que deveria.

Para terminarmos a análise de produtividade da empresa, basta subtrair a receita liquida pelo CPV, chegando assim ao resultado bruto. Agora você divide o resultado bruto pela receita liquida.

Seguindo os passos acima chegamos a margem bruta da CARD3. E ela ficou assim;

Margem Bruta

- 2018: 24%

- 2017: 28%

- 2016: 26%

A CARD3 vinha melhorando sua produtividade. Porém, em 2018 acabou perdendo-a.

Agora vejamos se a empresa está aumentando o seu lucro operacional. Para isso, usamos a margem EBITDA.

Para apurar a margem EBITDA, você precisa pegar o EBITDA, que é a soma do EBIT com Depreciação e Amortização e por fim, dividir com a receita liquida.

Se seguiu os passos acima, notou que o lucro operacional da CSU Cardsystem está “estável”.

Para não estender a análise neste ponto, vamos a um pulo do gato que o Mille fala sobre as empresas de Buy and Hold (B&H).

Mille nos diz para olharmos o Resultado Financeiro, item que você encontra na DRE das empresas. O “pulo do gato” é que esse indicador nas empresas de B&H estão positivos ou pouco negativos.

Porém, adianto que é preciso ler o livro para entender melhor essa dica. Até por isso não vou me estender por aqui.

Análise Fundamentalista CARD3: Geração de Caixa.

Aqui, o ponto principal para analisarmos a saúde financeira de uma empresa. Logo vejamos como anda a saúde da CARD3 usando o indicador FCL CAPEX;

Para chegar nesse indicador, você deve ir até a página Fluxo de Caixa no balanço da empresa e somar o fluxo de caixa operacional (FCO) mais o CAPEX (soma das aquisições em imobilizado e intangível).

Depois de gerar dinheiro em 2016 e 2017, em 2018 seu FCL CAPEX ficou negativo. Pouco, mas ficou.

Também não me estenderei por aqui. Mille diz que não há um padrão para verificar isso nas empresas, pois cada uma opera de um jeito.

Esta parte do livro é bem interessante. Leia!

Endividamento

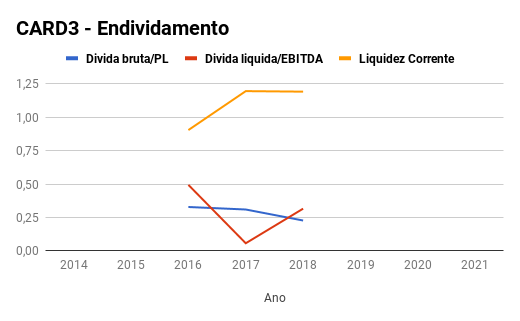

Quando as dividas da CSU, note que a divida liquida/EBITDA subiu de 2017 para 2018. Enquanto a divida bruta/PL caiu.

E quanto as dívidas de curto prazo, veja que a CARD3 está tranquila, já que sua liquidez corrente está acima de 1.

Caso não saiba, o indicador liquidez corrente diz o seguinte,

- Se for maior que 1, mostra que a empresa consegue pagar suas dívidas de curto prazo.

- Menor que 1 indica que a empresa pode ter problemas caso todas suas dívidas de curto prazo sejam cobradas.

Governança

Este item é a parte subjetiva da análise. Este item demanda um acompanhamento prolongado por parte do investidor.

Mille recomenda acompanhar os webcasts, e principalmente, verificar se a empresa chega próximo ao prometido em seus Guidances.

Finalizando a análise fundamentalista da CARD3, vimos que seu números caíram frente a 2017. Produtividade, geração de caixa…

Enquanto sua divida subiu um pouco. Mas bem pouco, nada a se preocupar. Logo, a soma desses pontos pode sim ter sido um motivo para a galera ter vendido a CSU.

Porém, a queda nos indicadores não torna a empresa ruim. Pelo menos em minha visão. E olha que interessante, quem seguiu a fórmula mágica conseguiu usufruir de toda a alta da ação.

Já que Joel Greenblatt sugere vender as ações após um ano em carteira.

Não custa lembrar que isso é apenas um estudo inicial, passando longe de ser recomendação de compra/venda!

Postei semanas atrás uma análise sobre a SLC Agricola (SLCE3) Já conferiu? Caso não, confira minha análise sobre os últimos balanços e alguns pitacos sobre o resultado do 1T19.

Fala Investidor Ingles, o que eu acho engraçado é que eu conheço algumas pessoas que trabalharam com telemarketing, e todas elas foram unanimes em dizer que esse empresa é um lixo para com os funcionários, baixos salários, pouco beneficios, entre muitas outras coisas inerente a essa área, me surpreende muito essa empresa ser bem vista pelo mercado financeiro, acho que empresa que explora mão de obra, tinha que se ferrar, mas aí é outros 500

Olá Stifler, o mercado olha com bons olhos empresas que dão lucro entre outras coisas… Já na questão dos recursos humanos, é triste ver uma empresa não valorizar um de seus principais ativos, os funcionários. Mas não é só ela que age dessa forma, infelizmente está cheio de empresas assim…eu mesmo trabalho em uma…

Abs

Difícil encontrar uma empresa que valoriza o telemarketing. Normalmente quem trabalha no setor está iniciando a vida profissional e tem baixa qualificação. A rotatividade é enorme. A grande oferta de mão de obra faz os salários desabarem mesmo.

E cada vez o custo fica mais baixo watson ta chegando com tudo

É a queridinha da bolsa no momento…

Olá Uó! Por enquanto, estou achando os números dela bons…

Abs

Risco muito grande nao? margem deve ser baixisima, pois tem um lucro muito pequeno pra quantidade de receita, se cair um pouco a receita vai dar prejuizo

Olá Pitxicaa! Grato pela visita!

Sim a margem é baixa. Vou verificar os concorrentes para ver se é algo do setor de atuação!

Valeu

Gere Riqueza para seus Seguidores Boa noite. Informação de qualidade é uma riqueza.E informações que efetivamente mudem a vida das pessoas são riquezas ainda mais valiosas!Apresento a vocês a série de vídeos Economia em uma Única Lição.Neste link eu apresento os principais valores (não confunda com preço) do curso e as importantes dúvidas que ele soluciona: Todo mundo se vende como único, não é? Dizer isto desta série seria cliché. Mas a verdade é que não tenho medo nenhum de dizer que o conteúdo desta série é único no mundo!Já pelos 3 primeiros vídeos você perceberá isto, é só clicar… Leia mais »

Olá Eloy! Irei ver seu trabalho!

Abraço!

Opa Inglês!

Microcaps não é pra qualquer um.

Tá me parecendo empresa de receita.

Não se anime com essa alta. Empresas duvidosas/micros/micos vivem nessa gangorra.

Eu já vi esse filme antes com BR insurance e Kepler Weber.

Abraço!

Olá Frugal!

É apenas estudo por enquanto, não pretendo colocar dinheiro em ações desse tipo.. (já me ferrei com kepler e agrenco, conheço o filme rs)

Abraço!

Mtooo bem lembrado kepler weber e brin3..

Nao esquecendo que "um grande bilionario investidor brasileiror" tem kepler na carteira..

Abraco e sucesso

Fala Mineiro,

O bilionario da bolsa tem kepl3 na carteira? Interessante…

Abraço!

Interessante

Tanta receita e o lucro líquido tão baixo…sei nao

Estou aprendendo a não me prender tanto a isso. Mas precisa ver com calma.

II, para quem gosta de AT, desde que vc publicou esse texto, ela explodiu,e com muita volatilidade formou um triângulo cujo vértice está se aproximando. Eu particularmente não uso muito a At, mas de vez em quando, acho algumas informações bem interessantes. O fato é que no Brasil a gente sofrer anta influência política que não dá para levar At, AF, nada a sério rsrs

Abraço!

André, eu não uso AT. Comecei a estudar, mas deixei pra lá. Até preciso voltar a estuda-la para colocar em prática algumas operações com opções.

É, todo cuidado é pouco. Afinal, nunca sabemos quando irá aparecer um político e fazer um estrago na bolsa como vimos tempos atrás.

Abraço!

Olá II!

Acredito que ela tem boas perspectivas de crescimento futuro. Por isso, não concordo com vender a participação dentro de um ano proposta por Joel Greenblatt.

Forte abraço, SP.

Olá Sou Poupador!

Entendo sua posição. E ao ver seus números, não tem como discordar de você. Mas, é interessante observar que quem vendeu ela como manda a fórmula mágica, colheu um belo lucro. Assim evitando o zero a zero de hoje em dia.

Abraço!

Parabéns pelo conteúdo, CSU é um case de SmallCap a ser considerado para o longo prazo.