Volto aqui para mais uma análise fundamentalista. Desta vez, a empresa a ser analisada é a SLC Agrícola (SLCE3).

Novamente usando os conceitos vistos no livro Investindo para Vencer, vejamos como se saiu essa empresa do setor agrícola.

Quem é SLCE3?

De acordo com sua página Relações com Investidores (RI), o código SLCE3 representa a…

SLC Agrícola, fundada em 1977 pelo Grupo SLC, é uma empresa produtora de commodities agrícolas, focada na produção de algodão, soja e milho.

Foi uma das primeiras empresas do setor a ter ações negociadas em Bolsa de Valores no mundo, tornando-se uma referência no seu segmento. São 16 Unidades de Produção estrategicamente localizadas em 6 estados brasileiros. Fonte: RI SLC

Agora que conhece um pouquinho do que a empresa faz, vejamos seus números.

SLCE3 Análise fundamentalista.

Antes de começar, um spoiler do que te espera na imagem a seguir…

E conforme dito no inicio do post, vamos analisar o balanço desta empresa usando como base o livro Investindo para Vencer.

Neste livro, Mille o autor, nos mostra como analisar empresas utilizando 4 pontos. Eles são;

- Governança,

- Geração de Caixa,

- Produtividade,

- Endividamento.

Logo, vamos começar a análise fundamentalista da SLCE3 pela produtividade.

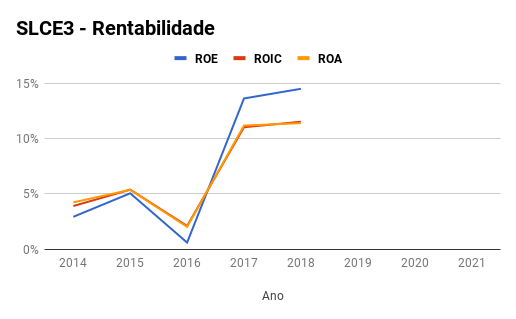

Produtividade SLCE3

Vamos pegar o último balanço da empresa e começar pelo DRE – Demonstração de Resultado.

No DRE começamos pela receita líquida, que geralmente vem escrito no balanço como;

- Receita de Venda de Bens e/ou Serviços.

Precisamos verificar se este item está crescendo, ou seja, se a empresa está conseguindo aumentar suas vendas.

Olhando para o balanço da SLCE3 no período de 2013 a 2018, vejo que sua receita líquida está subindo.

Veja;

- 2018: 2.823.468

- 2017: 2.219.901

- 2016: 1.659.649

- 2015: 1.761.581

- 2014: 1.499.175

- 2013: 1.181.520

Depois de observar a receita líquida, vejamos o CPV – Custo de Produto Vendido. Pois se este parâmetro estiver subindo conforme a receita sobe, isso é um bom sinal de produtividade da empresa.

Claro, o CPV tem que subir menos que a receita. Caso contrário, indica problemas.

E o CPV da SLCE3 está assim;

- 2018: -1.977.510

- 2017: -1.542.605

- 2016: -1.413.181

- 2015: -1.328.460

- 2014: -1.166.090

- 2013: -920.234

Observe que o CPV da SLCE3 vem subindo assim como sua receita. Para terminarmos a análise de produtividade da empresa, basta subtrair a receita liquida pelo CPV, chegando assim ao resultado bruto. Agora você divide o resultado bruto pela receita liquida.

Seguindo os passos acima chegamos a margem bruta da SLCE3.

Margem Bruta

- 2018: 29%

- 2017: 30%

- 2016: 14%

- 2015: 24%

- 2014: 22%

- 2013: 22%

Tirando 2016, a SLC Agricola vem melhorando sua produtividade.

Agora vejamos se a empresa está aumentando o seu lucro operacional. Para isso, usamos a margem EBITDA.

Para apurar a margem EBITDA, você precisa pegar o EBITDA, que é a soma do EBIT com Depreciação e Amortização e por fim, dividir com a receita liquida.

Tirando 2016 novamente, o lucro operacional da empresa passou da “barreira” dos 22% apresentados de 2013 a 2015 e conseguiu atingir os 30% em 2017. Em 2018 caiu para 27, mas acima dos 22.

Para não estender a análise neste ponto, vamos a um pulo do gato que o Mille fala sobre as empresas de Buy and Hold (B&H).

Mille nos diz para olharmos o Resultado Financeiro, item que você encontra na DRE das empresas. O “pulo do gato” é que esse indicador nas empresas de B&H estão positivos ou pouco negativos.

Porém, adianto que é preciso ler o livro para entender melhor essa dica. Até por isso não vou me estender por aqui.

Geração de Caixa…

Aqui, o ponto principal para analisarmos a saúde financeira de uma empresa. Logo vejamos como anda a saúde da SLCE3 usando o indicador FCL Capex;

Para chegar nesse indicador, você deve ir até a página Fluxo de Caixa no balanço da empresa e somar o fluxo de caixa operacional (FCO) mais o Capex (soma das aquisições em imobilizado e intangível).

Se você apurou, notou que desde 2015 a empresa apresenta resultados positivos, ou seja, dinheiro em caixa!

Também não me estenderei por aqui. Mille diz que não há um padrão para verificar isso nas empresas, pois cada uma opera de um jeito.

Esta parte do livro é bem interessante. Leia!

Endividamento

Gosto de procurar aqui empresas “sem dívidas”. Esse era um dos itens que buscava no mural do Bastter.

Agora que ele tirou um indicador que costumava olhar, deixando apenas a divida liquida disponível para não assinantes, consegui montar meu próprio mural.

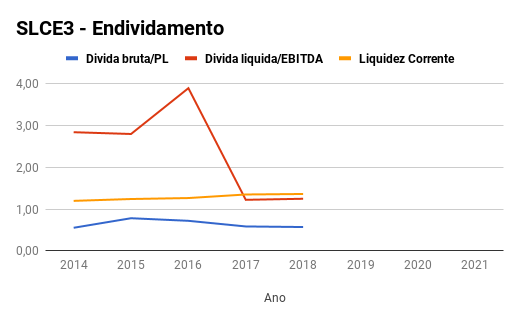

Bom, vejamos no gráfico abaixo como anda a dívida da SLCE3;

Note que a divida liquida/EBITDA da SLCE3 deu um belo tombo de 2016 para cá. Já a divida bruta/PL segue abaixo de estável.

E quanto as dívidas de curto prazo, veja que a SLCE3 está tranquila, já que sua liquidez corrente está acima de 1.

Caso não saiba, o indicador liquidez corrente diz o seguinte,

- Se for maior que 1, mostra que a empresa consegue pagar suas dívidas de curto prazo.

- Menor que 1 indica que a empresa pode ter problemas caso todas suas dívidas de curto prazo sejam cobradas.

Governança

Este item é a parte subjetiva da análise. Este item demanda um acompanhamento prolongado por parte do investidor.

Mille recomenda acompanhar os webcasts, e principalmente, verificar se a empresa chega próximo ao prometido em seus Guidances.

Conclusão

Os números da SLC Agricola são interessantes. No período ai de 6 anos em que analisei, a empresa manteve lucros constantes, produtividade aumentou, lucro operacional aumentou, divida caiu.

Sem contar que vem gerando caixa desde 2015!

Mas nem tudo são flores. Assim como algumas empresas que publiquei o resultado do primeiro trimestre de 2019, a SLCE3 também apresentou números ruins. Que coisa não?

Bom, o fato é que encontrei uma concorrente para a AGRO3, empresa que entrou para a carteira fórmula mágica deste ano.

Com tempo, pretendo comparar essas empresas. E se possível, publicarei aqui isso.

O que achou da análise? Deixe seu comentário! Ah! E não deixe de conferir as últimas análises aqui do blog.

Você conhece a Sinqia?

Não custa lembrar que isso é apenas um estudo inicial, passando longe de ser recomendação de compra/venda!

See ya!

Muito show a análise, pretendo comprar mais dela, com a futura crise mundial commodities tangíveis e essenciais vão subir muito.

Valeu Gerson!

Sua lógica faz muito sentido. Eu não tenho nada do setor. Estou pensando a respeito.