Eu digo que a fórmula mágica de Joel Greenblatt é um dos métodos que todo investidor deveria conhecer.

Motivo?

Simplicidade.

É muito fácil escolher as ações para compor sua carteira como você verá adiante no texto.

Vamos lá?

Fórmula Mágica de Joel Greenblatt: O que é?

A fórmula mágica de Joel Greenblatt é:

Um método para comprar ações na Bolsa de Valores através de um sistema de ranking.

pág 83 do livro A fórmula mágica de Joel Greenblatt

Com apenas dois indicadores, criamos um sistema onde compramos as ações melhores colocadas.

Descobri esse jeito de investir através do livro O Mercado de Ações ao Seu Alcance.

A “Fórmula Mágica” de Joel Greenblatt, popularizada em seu livro “The Little Book That Beats the Market” (agora com o novo livro em português “A Fórmula Mágica de Joel Greenblatt para bater o mercado de ações“), é uma abordagem de investimento que combina simplicidade e eficácia.

Greenblatt desenvolveu essa estratégia para ajudar investidores a identificar ações subvalorizadas que têm potencial para gerar retornos sólidos.

A fórmula se baseia em dois indicadores-chave: o EV/EBIT (Valor da Empresa sobre Lucros Antes de Juros e Impostos) e o ROIC (Retorno sobre o Capital Investidor).

Uma breve explicação sobre esses indicadores:

EV/EBIT: Enterprise Value to Earnings Before Interest and Taxes

O EV/EBIT é uma métrica financeira que compara o valor total de uma empresa (incluindo dívida e caixa) com seus ganhos operacionais antes de juros e impostos (EBIT).

Essa relação ajuda a avaliar se uma empresa está sendo negociada a um preço acessível em relação aos seus lucros operacionais, indicando se está cara ou barata no mercado.

Quanto menor o valor do EV/EBIT, geralmente mais atraente é a avaliação da empresa.

ROIC: Return on Invested Capital

O ROIC (Return on Invested Capital) é uma métrica que avalia a eficiência de uma empresa em gerar retorno em relação ao capital investido.

Calculado como o lucro operacional dividido pelo capital investido, o ROIC expressa a capacidade da empresa de utilizar eficientemente seus recursos financeiros para gerar lucros.

Um ROIC mais alto geralmente indica eficiência e criação de valor.

Comparar o ROIC com o custo de capital é comum para avaliar o desempenho em relação às expectativas dos acionistas.

A tal da “Fórmula Mágica”

A ideia é classificar as ações com base nesses dois indicadores e, em seguida, investir nas empresas que têm os melhores rankings combinados.

O método é projetado para identificar empresas que oferecem bom retorno em relação ao preço que você está pagando por elas.

É importante notar que, embora Greenblatt tenha tido sucesso usando essa fórmula em seu histórico pessoal de investimentos, nenhum método é infalível.

Estou estudando essa fórmula há anos e até agora o saldo é positivo. Mas teve anos que a queda das ações (prejuízo) não foi pouco.

É bom sempre lembrar que o mercado é complexo e sempre existe um elemento de risco.

Antes de colocarmos a mão na massa, saiba um pouco mais sobre o criador desse método de investimento

Quem é Joel Greenblatt

De acordo com o Wikipedia, Joel Greenblatt é um acadêmico americano, gerente de fundos de hedge, investidor e escritor.

Ele é um investidor em valor, ex-aluno da Wharton School da Universidade da Pensilvânia e professor adjunto da Columbia University Graduate School of Business.

Além disso, Joel Greenblatt dirige a Gotham Funds com seu parceiro, Robert Goldstein.

Por fim, ele é o autor do livro “The little book that beats the market” (traduzido aqui como A Fórmula Mágica de Joel Greenblatt).

Fórmula Mágica de Joel Greenblatt: Como montar o ranking de ações?

Abaixo trago um passo a passo de como montar o ranking de ações da fórmula mágica em formato de vídeo e texto.

Como montar o Ranking de Ações [Passo a passo] *versão texto*

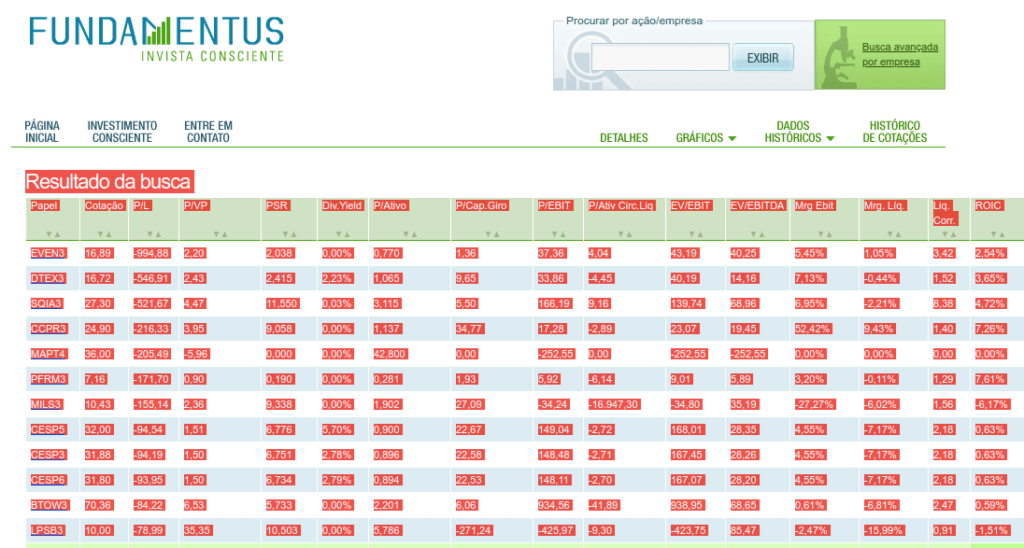

Primeiro, vamos para o site www.fundamentus.com.br

Nele obtemos as informações que precisamos para montar a fórmula mágica e o ranking proposto por Joel Greenblatt.

Abaixo vou colocar a tela com as informações de todas as empresas que o site fornece.

Para chegar nesta tela, você clica em “Busca Avançada por Empresa”.

Irá abrir uma tela com várias opções (PL, P/VP, EV/EBIT…)

Para diminuir a busca, digite na caixa “Liquidez das Ações” o valor de 100000.

Eu acabei não fazendo isso, mas corrigi na planilha como você verá mais a frente.

Após digitar o valor, clique em “Buscar”. Logo irá abrir uma tela igual da imagem acima.

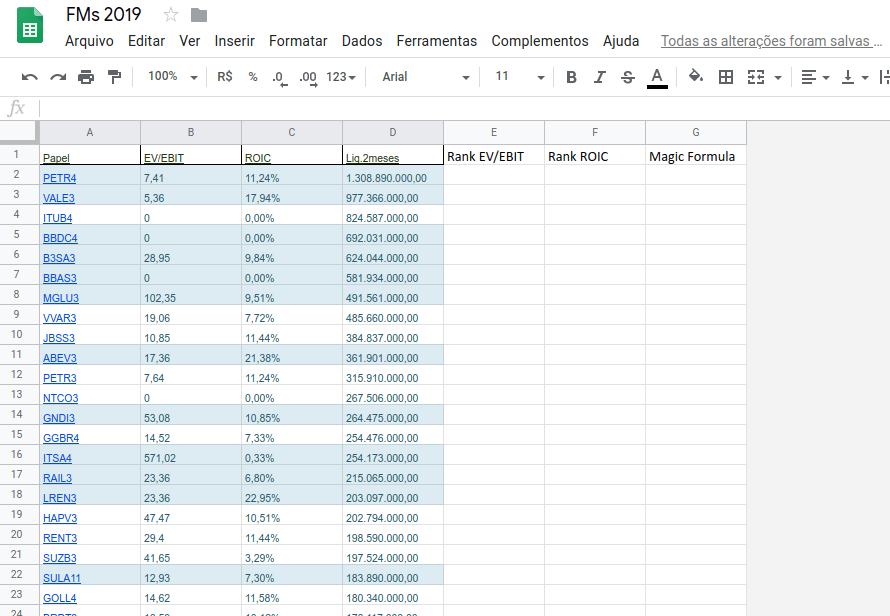

Depois que carregar toda a tela, selecione tudo e copie.

Em seguida, basta copiar essas informações em sua planilha favorita. No meu caso, fiz usando a Google Planilhas.

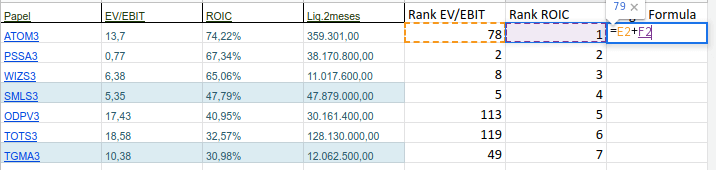

Na imagem acima, já apaguei as demais colunas que vem junto a seleção lá no site Fundamentus.

Portanto, apague todas as colunas deixando apenas EV/EBIT e ROIC.

Na imagem acima está a coluna liquidez pois eu me esqueci de colocar um valor lá no site.

Depois de deixar apenas as colunas sugeridas, você irá criar mais três colunas.

- Uma para o Ranking EV/EBIT

- Uma para o Ranking ROIC

- E uma para a Fórmula Mágica.

Dê o nome que quiser, desde que facilite sua vida.

Após criar as colunas, vamos para as classificações.

No Google Planilhas fiz assim, selecionei as colunas Papel, EV/EBIT e ROIC.

Em seguida escolhi a classificação de A-Z na coluna EV/EBIT.

Note que ele ordena do menor para o maior com essa opção.

Agora basta você apagar as linhas negativas e zeradas, deixando apenas as ações com EV/EBIT maior que 0,1.

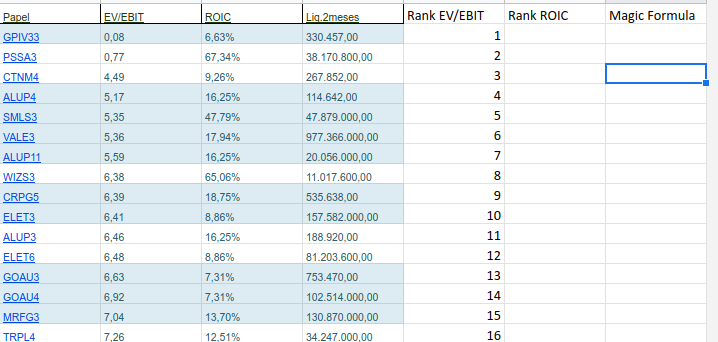

Depois de apagar, classifique as ações de 1 em diante conforme você vê na imagem acima.

Após isso, iremos repetir o processo mudando apenas a ordenação para Z-A (maior para o menor) na coluna ROIC.

Não se esqueça de incluir a coluna que você definiu como seu Ranking EV/EBIT!!!

Faça a classificação para o Ranking ROIC e logo após, faça a seguinte fórmula na ultima coluna.

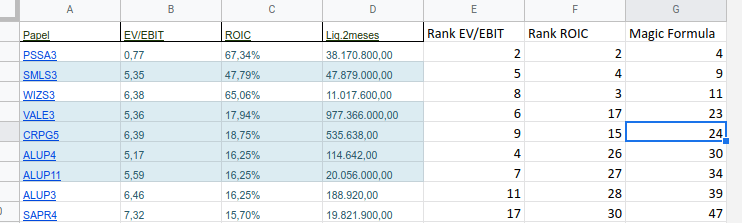

Para finalizar, selecione todas as colunas e ordene a ultima para A-Z (no meu caso Magic Formula)

O resultado será parecido com isso;

Pronto, criamos nosso ranking de ações usando a fórmula mágica de Joel Greenblatt!!!

Mas não termina por aqui.

Agora vamos montar a carteira.

Montando a carteira de ações

Com o ranking de ações pronto, basta comprarmos as ações bem colocadas. Ou seja, as primeiras da lista.

Mas, precisamos nos atentar a uma regrinha que o Joel Greenblatt colocou.

Não comprar empresas do setor elétrico, setor público, de seguros, financeiro…

Sendo assim, precisamos ignorar as ações da Porto Seguro, Smiles, Alupar…

Portanto, restou nas primeiras posições Vale, Cristal e Sanepar (VALE3, CRPG5 e SAPR4), as novas integrantes do meu estudo 2020!

Não era para eu ter comprado as ações da Sanepar, já que esta é uma estatal e com isso foge as regras da fórmula mágica!

Comprei as 3 no total de R$1.418,27 já incluso as corretagens nesse valor.

Foi quase 500 reais para cada ação.

Daqui a 3 meses, volto a fazer o ranking de ações e comprar mais 3 ações para minha carteira.

Conclusão

A estratégia elaborada por Joel Greenblatt é bem simples e fácil de ser adotada.

Com regras bem claras de como e quando comprar e vender as ações, a fórmula mágica soa ideal para investidores que procuram uma forma de estar investindo embasados em um método.

Contudo, há um porém que preciso destacar.

Dois indicadores são suficientes para analisar uma ação?

Quem leu alguns livros sobre investimento em ações, fica com uma pulga atrás da orelha não?

Mas pesquisando mais sobre a fórmula, encontrei alguns estudos validando a estratégia.

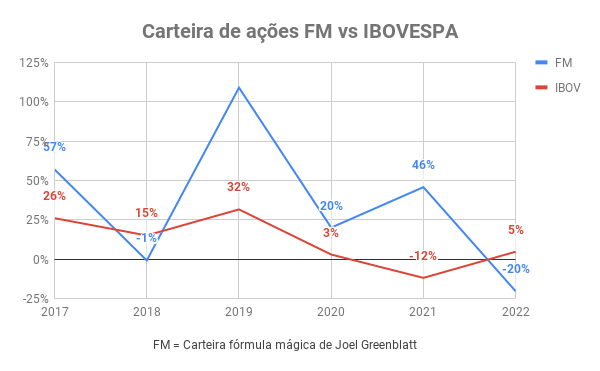

Não contente com a pesquisa, resolvi eu mesmo validar o método do Joel. Abaixo o resultado de 6 anos de estudo:

A rentabilidade de Joel Greenblatt no Brasil de 2017 a 2022 foi interessante, não?

Saiba mais sobre meu estudo sobre a fórmula mágica de Joel Greenblatt no Brasil.

See ya!

bom dia, Eu entendo que a fórmula mágica é baseado em análise fundamentalista e em linhas gerais o nosso mercado de ações é bem mais emocional do que racional. Mesmo assim, levando-se em consideração que o Joel coloca sua estratégia como de longo prazo, então, somando-se todo o período do seu estudo o resultado ainda é bem satisfatório. Além disso, temos que levar em consideração que o ambiente político no Brasil nos últimos 3 anos contaminou o mercado num nível muito acima de qualquer previsão/estudo. Por essas e outras, eu não sou de seguir métodos/livros/Gurus, vou pelo meu feeling/instinto e… Leia mais »

Bom dia!

Sim, por ora a fórmula mágica está se saindo vencedora. A intenção é ir acompanhando ao longo dos anos. Vamos ver.

Você faz trades, isso?

Boa noite. Acabei de ler o livro do Joel Greenblat. Parece ter resultados interessados. Você continua usando a fórmula mágica? Pego as informações no investsite.com.br

Bom dia Cleverson!

Eu continuo sim. E nos últimos rankings montados, usei o site investsite.com.br

Como usou o investsite.com.br? não achei o filtro ROIC só o ROE. obrigado

Olá Leonardo,

O filtro ROIC do investsite é o Retorno sobre capital investido!

Assisti um vídeo do clube do valor falando sobre a fórmula mágica e o que ele usou para escolha das ações foi a Margem Ebit e EV/Ebit. Não usou o Roic.

Eu faço um pouco de tudo, não tenho "amarras" com metodologias.Para que voce possa entender melhor, eu analiso uma parte do fundamento (lucro, divida, mercado), outra parte em relaçao a minha visão do mercado especifico no qual a emrpesa esta insierida e também procuro ser sensitivo do que as variaveis politicas (internas e externas) podem estar pesando sobre o papel, obsrvando é claro o histórico das aççoes.Com isso vejo aquilo que considero que esta com "desconto" para aquisição e defino as metas de venda para até 30, 60, 90, 120, 180 dias. Bateu a meta eu vendo.Neste exato momento estou… Leia mais »

Não precisa deixar parado na conta. Bota num CDB de liquidez diária pelo menos. Ou deixa parado numa conta que rende, tipo a da nubank.

PS.: Pelo que entendi, sua situação não é de estar vendido, e sim de estar líquido. Estar vendido é outra coisa.

boa tarde, Sim, voce tem razão, o vendido nao foi no termo tecnico da palavra (venda a dercoderto) por isso coloquei entre aspas, mas foi uma escolha impropria da palavra.Sobre ao CDB ou "conta que rende" simplesmente não dá, pois nao estou falando de liquidez D+1 ou até D+0 (após certo horario) estou falando de custo de oportunidade de ter o dinheiro na hora exata. Vou lhe dar um exemplo;Sempre abro o portal XPI no primeiro horario, onde sempre a aprece e evaporam em segundos algumas oportunidades raras e hoje por exemplo peguei um CRI pagando IPCA +5,35% que sumiu… Leia mais »

Já conversei com a corretora da XPI sobre isso. Todo dia às 10h00 é uma loucura. Antigamente havia mais pechinchas. Mas mesmo assim quase nunca conseguia pegar. Ela me explicou que essas pechinchas são na verdade sobras de títulos que investidores querem resgatar antecipadamente, e o emissor joga de novo no book. Tentei fazer reserva de alguns com ela mas não rolou. Ela disse que é 'quem pegar pegou'.

Fala Inglês! Que legal, vamos acompanhar.

Eu penso que o que a carteira precisa é que nosso IBOV não fosse dominada por grandes empresas de commoditties, como a PETR e VALE. Se essas duas valorizarem-se bem no ano, a carteira vai perder para o IBOV. Não temos tanta liquidez assim, o dinheiro vai acabar fluindo para elas.

Não sei se entendi bem: vc não vai computar os JCP e dividendos? No IBOV eles estão incluídos.

Abraço!

Fala André!

E olha que já foi maior a participação dessas duas empresas no índice.

E sobre os dividendos jcps, é isso. Não os incluirei. Isso aconteceu nos outros estudos também. Sei que o estudo fica incompleto e injusto, mas, tomaria muito meu tempo.

Seria interessante adiciona-los para vermos como foi o resultado real dos estudos anteriores. Quem sabe um dia inspirado eu não faça isso hehe

Abraço!

Inglês,

Não sou nenhum expert, mas acredito que boa parte dos gráficos de cotações de sites de investimentos são ajustados para Div, JSCP, Desdobramentos e etc. Ex: https://br.investing.com/equities/magaz-luiza-on-nm essa cotação da Magazine Luiza não esteve em mais de R$ 600,00 e depois foi desdobrada? nesse gráfico mostra o histórico da cotação sem "a queda" no preço pós desdobramento, implicando que seja um gráfico com cotações ajustadas.

Nesse caso não seria somente pegar o valor dessas cotações ajustadas para fazer o cálculo da rentabilidade considerando os proventos?

Mota,

É verdade que os gráficos são ajustados nas situações em que menciona. O problema não é esse. A questão é adicionar esses dividendos ou juros sobre capital na carteira. Afinal, é dinheiro que entrou e devemos reinvesti-lo.

Porém não tenho tempo para mais esse trabalho. Talvez eu faça como o Animal sugeriu abaixo.

Uma alternativa é pegar o valor de compra pelo gráfico no dia que você for fazer o fechamento. Daí já fica um pouco mais corrigido.

Inglês, como a carteira é pequena, daria pra computar tranquilamente o JSCP e dividendos. Para facilitar, suponha que o dinheiro foi adicionado na conta corrente, e não reinvestido em mais ações (porque aí daria trabalho mesmo)

Mas é tranquilo, vários sites, como ADVFN compilam os dividendos do ano, é só multiplicar pela qtd de ações teóricas.

Pode ser Animal. É uma ideia mesmo computar no fechamento todo o dinheiro recebido e somar com a carteira.

Acredito que farei isso. Valeu pela ideia!

Outra, sobre a carteira que montarei comprando de 3 em 3 meses, o que sugere, usar o montante de 125 mil ou montar com muito menos simulando quem está começando?

LEgal,InglÊs! Aí vc diminui um pouco a desvantagem da carteira mágica na comparação. Uma vez que vc fechará ela em um ano, o efeito composto não ficará tão determinante.

Você me lembra eu no passado. Fiz inúmeros testes, de vários e vários métodos. Todos davam bons resultados (compras mensais, fórmula mágica, AT etc). Aguentei a crise de 2008, mas em 2012 parei de aportar dinheiro novo e não segui nada. Voltei a aportar dinheiro novo só em 2017. Meu psicológico não aguentou muito (aguentou para o dinheiro que estava lá, mas não para dinheiro novo). Além disso, eu pensava assim: "se RF está me pagando 8% acima da inflação sem risco, pq q vou colocar dinheiro novo nessa merda?". É foda. Sugiro separar um pouco de dinheiro real pra… Leia mais »

Olá Anônimo, obrigado pela sugestão. Já pensei em colocar dinheiro real. Vou refletir novamente sobre isso.

Isso que o Anon falou é vdd. nossa RF sempre pagando bons juros, pra que esquentar a cabeça. Prefiro procurar bons CDBs do que ficar adivinhando o mercado. Tb gosto do mercado de FIIs, mais fácil de acompanhar e com boa rentabilidade. Lógico que não dá pra desprezar boas ações, mas para essa classe de ativos separo uma parte bem pequena do patrimônio.

abs e bons investimentos

Olá Kspov,

Concordo sobre nossa renda fixa. Mas, veja que hoje em dia já não é tão fácil conseguir boas taxas. 8% acima da inflação como o anônimo falou hoje não se encontra mais.

E também, a fórmula mágica não é "adivinhar mercado". Ela simplesmente traz empresas com dois indicadores bons. Ai precisamos estudar para entender se só eles são necessários. Ou, encarar a fórmula rs

Abraço!

Inglês, comprar de 3 em 3 meses, e depois ir vendendo quando a ação completar 1 ano na carteira, é exatamente o que o Joel fala no seu livro. Tenta focar então no estudo desse última carteira.

Estou fazendo isso, inclusive já comprei 3 ações para minha carteira, as 3 primeiras de 12 que pretendo ter, UNIP6, QUAL3 e CRPG5.

No blog Analisando Ações o nosso colega lá avisa quais ações têm não recorrentes, dá uma olhada.

Abração e fica com Deus.

Fala Diário,

Vou tentar seguir esse mantra. Vamos ver. E valeu pela recomendação, vou verificar.

Abração man!

Esta forma de comprar 3 a cada 3 messes se provou eficiente?

Pelo que li ultimamente você esta comprando todas as 8 no começo do ano é isso mesmo?

Olá Daniel,

Não não, continuo comprando a cada 3 meses mesmo.

gostei do seu site, salvei nos meus favoritos! Jogo do Bicho

Obrigado pela visita!

Fala II!

Essa fórmula é interessante, mas precisa de adaptações. Por exemplo, bancos estarão fora sempre por que não tem esses indicadores informados.

Aliás o Fundamentus tem o problema de não demonstrar o EBITDA, mas sim o EBIT. As empresas que apresentam depreciações e amortizações relevantes acabam levando vantagem.

Valeu!!!

Fala IR!

É, infelizmente eu não achei um lugar que fornecesse o EBITDA das empresas. Estou procurando, se achar eu atualizo o post.

Valeu!

É Inglês! Se a Vale não se recuperar essa carteira aí tem grandes chances de ficar à frente do IBOV.

E outra: os gringos ainda não vieram muito para as smalls. Pode ser que tenha um potencial aí.

Abraço!

É a vale tem um certo peso no IBOV. Mas acredito que ela se recupera. Já os gringos entrarem nas smalls, acho que é questão de tempo viu.

Vamos ver.

Abraço!

Inglês, excelente estudo. Comprova que a teoria é vencedora na prática. Continuarei acompanhando !

Olá Colecionando Moedinhas, valeu! Espero continuar os estudos, pois na prática o bicho pega rs

Boa noite amigo! A minha 3 carteira baseado na formula magica tinha levado uma verdadeira surra de BOVA11 e parecia que não conseguiria mais se reerguer, mas neste 4 round ela deu a volta por cima e conseguiu um excelente rendimento de 58,30% contra 16,27% de BOVA11.

Na media das 4 carteiras: Formula magica 12,97%, BOVA11 15,2%… a disputa voltou a ficar acirrada.

Aja estomago para aguentar esta montanha russa…

Bom dia Japa Mineiro!

Poxa, que belo rendimento! quase 60%.. Aja estômago mesmo viu..

Fala II,

Fiquei com uma dúvida: se entram aos poucos os papéis, você conta 1 ano com cada grupo de papel incluido? Ou da dezembro desmonta tudo.

Na minha primeira leitura da fórmula, eu entendi que deveriam ser comprados os mesmos papéis, só que em partes iguais por trimestre, não papéis diferentes

Fala Jivago,

Cara, vou reler essa parte. Fiquei na dúvida. Mas acho que ao terminar de montar a carteira, você desmonta vendendo as primeiras.

Acho que é isso, mas vou confirmar.

Sobre as novas compras, como você refaz o ranking a cada x tempo, você pega novas ações. Entendi assim.

Mas vou reler o livro.

Se esta carteira bomba tanto e rendeu 12% pq vc nao tem ela apenas?

Se eu soubesse que renderia tudo isso, acha que não teria apenas ela? haha

Ola II,

Legal o seu estudo com dinheiro de verdade.

Aqui vai uma sugestão de layout q facilitara a vida dos leitores:

Poderia colocar as novas atualizacoes no inicio da pagina e nao no final?

Por exemplo, alguem entrando nesta pagina ja veria a atualizacao de Junho e nao precisaria "procurar" o junho na pagina.

Valeu!

Olá Zeze,

Você entendeu errado. Esse estudo não tem dinheiro de verdade. Pelo menos ainda não. Quem sabe ano que vem.

Sobre as atualizações, para não precisar ficar procurando coloquei um índice onde se pode clicar no mês desejado e ver como as carteiras se saíram.

Mas vou pensar nessa melhoria que você sugeriu. Muito obrigado pela sugestão!

Olá, olhei os preços de compra das 8 ações da carteira e vi que PRIO3 foi 99,20 ! Creio que em janeiro ela era negociada em torno de 11 reais. De qualquer forma fiz um cálculo de rentabilidade dessa carteira com as 8 ações desde o início (02/JAN/2019) com pesos iguais e deu em torno de 37% até agora, 4,6% ao mês (me corrija se estiver errado). Um retorno assombroso, claro que no longo prazo esse retorno vai cair um bocado, mas por enquanto vai muito bem…

Olá Unknown,

O retorno desta carteira está animal sim. Não sei ao certo se bate com seus cálculos (assim que sobrar um tempo confiro). Mesmo assim, a rentabilidade está muito boa mesmo.

Bom dia Inglês, meus parabéns pelo seu primeiro dia dos pais.

Meus investimentos baseado na formula mágica acabaram de completar 2 anos. Como disse anteriormente, eu dividi o investimento total em 6 carteiras diferentes. O rendimento total até aqui foi de 37,14%, no mesmo período se tivesse investido em BOVA11 teria 31,8% de lucro, se fosse em um investimento baseado no CDI renderia 10,46%. Como o quase todas as ações que tenho são de small caps, também acho interessante comparar como o SMAL11 que no período teria rendido 39,8%.

Olá Japa Mineiro, muito obrigado! Você também é pai? Se sim, feliz dia dos pais meu caro!

Olha, bem observado. Muitas (se não todas) as ações da carteira fórmula mágica são SMALL CAP. E compara-las com o SMALL11 faz mais sentido sim.

Pensarei nisso para o estudo do ano que vem.

Tenho 2 filhos e por isto tenho de tomar um cuidado redobrado com os meu investimentos.Como estou a 2 anos investindo parte dos meu investimentos utilizando a formula magica, eu queria destacar aqui alguns pontos, que podem ser interessantes para quem está começando:1- Volatilidade: a variação de rendimento é muito grande, bem maior do que o Ibovespa, ja tive meses que tive 20% de lucro e teve meses com 14% de prejuizo. 2- Custos: Até agora eu já comprei 25 açoes e vendi 7 açoes. No começo eu não prestei muita atenção neste detalhe, mas depois de um tempo eu… Leia mais »

Seu relato se tornará um post! Essa semana ainda publico

Que bom! Fico contente por estar ajudando.

Ah sim, queria destacar mais uma coisa. Estes lucros que estou tendo, eu não estou tendo somente com as altas da açoes, eu também estou reinvestindo os dividendos e juros sobre o capital proprio.

Parabéns pelo seu trabalho! Comecei a ler sobre a fórmula mágica e estava pensando em montar uma planilha pra divulgar os resultados tbm, mas por enquanto vou acompanhar a sua. Obrigado pelo conteúdo

Obrigado Fly! Ano que vem terá novidades esse estudo. Acompanhe!

Oi Investidor. Esse ano coloquei a pele no jogo e investi a partir de Março na fórmula, os resultados tem sido muito bons.

Olá Bicho Poupão.

Poxa que legal! Pretendo fazer isso ano que vem para o estudo ter "pele em jogo" rs

Vamos ver

Boa noite, você calculou um por um o ROIC das empresas para realizar a comparação entre elas ?

Bom dia Filipe, não não. Eu pego o ROIC do site fundamentus.

Certo, obrigado! Estou pensando em montar uma carteira para ver como funcionará, vou simular e ir acompanhando. Muito bom seu artigo aqui no site, parabéns!!

Fala Inglês. Sempre atualizando o post hein. Como você consegue re-postar o mesmo artigo somente atualizando

Rapaz, minha carteira esse ano, formada exclusivamente pelos critérios ensinados no livro do Joel, está muito bem. Ela já valorizou +73,85% esse ano. 3 ações da carteira passaram os 100% de valorização, e eu vendi. Uma delas rendeu 175%!!

Esse final de ano estou sofrendo, tá tudo caindo rsrs

Mas é assim mesmo, nada diferente a esperar da renda "variável".

Forte abraço e fica com Deus

Fala Diário!

Sim, firme e forte. Sobre o re-post, você precisa criar um novo post e redireciona ele para o post antigo. Assim que sobrar um tempo faço um post explicando melhor.

Mas é por ai. Faz um post novo, vai nas configurações do blogger – preferências de pesquisa – redirecionamento. Lá você aponta o post novo para o antigo. Salva e publica o novo.

Pronto! hehe

Cara, sua carteira rendeu animal hein? Parabéns! Logo a queda é natural depois de tudo isso rsrs

Abração e fique com Deus!

Inglês, tudo bem?

Bem rapidinho aqui que estou em viagem… Parece quw mudou mesmo para o WP, hein? Vamos trocar experiências!

Agora, veja seus redirecionamentos, pois estou recebendo mensagens de erros 404 se links que eu tenho no meu blog para o seu. Senão vc pode perder relevância no Google.

Abraço!

Olá André, tudo bem e você?

Mudei! Depois da experiência de ter mudado o outro site, resolvi arriscar. Vamos sim, é outro mundo não?

Quanto aos redirecionamentos, achei uma configuração errada no cloudflare. Espero que seja isso rs

Abraço!

Fala Ingles

Vamos juntos? vou meter ficha REAL ano que vem.

Fiz uma pesquisa muito extensa sobre o GreenBlatt, estou convicto que a formula funciona, e isso inclue: mercado japones, nordico, norte americano, europeu, brasileiro e finlandes.

Planilhe minha pesquisa inteira, todos backtests com mais de 10 anos.

Encontrei outras 2 formulas muito boas, e tb encontrei as maiores falhas que fazem o Formula Magica naufragar. Sequiser “trocar figurinhas” vms nos falando. Abracao

Fala Canadense, bora? Eu vou montar agora em janeiro minha carteira FM.

Curioso para saber onde a fórmula falha. Conta ai? rs

Abração e Feliz Natal!

Olá, parabéns pelo estudo. terminei de ler o livro achei a proposta interessante.

Tenho uma pergunta sobre quando você comenta>”Também cometi o erro de não tirar da lista as seguradoras e similares como Multiplus e Smiles, já que seus negócios se parecem com o de uma seguradora”

Isso seria porque o ROE desse tipo de empresa é muito alto pelo tipo de negócio? Obrigado. Pedro

Olá Pedro,

O erro quanto as seguradoras é pelo negócio delas ser parecido com as financeiras. E o Joel diz que sua fórmula não se aplica a bancos.

Bem interessante estes estudos, eu já fiz umas carteiras de brincadeira uns anos atrás naqueles simuladores de bolsa que tem por aí, e até que renderam bem, mas as vezes vem umas empresas pouco conhecidas, sem liquidez, na hora de colocar dinheiro real o bicho pega, prefiro analisar mais a fundo.

Abraços!

É Bilionário, por isso seguir a risca é bem arriscado. Eu excluo essas ações sem liquidez do estudo. E certamente excluirei ao colocar dinheiro nela.

Abraço!

Ufa

Grande Post, já baixei os estudos para lê-los. Obrigado pro compartilhar.

Valeu IP!

Boa Inglês. Vou verificar como fazer o re-post certinho, é uma ferramenta muito boa pra não ficar escrevendo a mesma coisa várias vezes. Minha carteira montada só pelos critérios do livro rendeu +107% em 2019, tendo 4 ações valorizado mais que o dobro. Agora em dezembro o negócio explodiu, foi 11,60% de valorização. Eu faço como sua carteira CN trimestral, ou seja compro a cada 3 meses. Agora em janeiro será minha primeira venda de ações que completaram 1 ano na carteira. E aí já substituo por outras novas que apareceram no topo do ranking. Pretendo postar tudo nos mínimos… Leia mais »

Legal Diário! Foi um baita de um rendimento não? 4x mais que o IBOV. Quanto a sua pergunta, estou na dúvida se mantenho o simulado. E parando agora para pensar sobre isso, acho interessante a ideia dos dois. Provavelmente faça isso.

Abraço!

A maior verdade é que ninguém sabe nada.. o mercado é irracional.

Bem por ai Suburbano.

Muito bom, parabens pelo estudo!

Em 2020 vc continuará postando a serie, agora “in the game” ? rs

Olá Fernando, valeu! Espero continuar sim. Aguarde cenas dos próximos capítulos rs

Pesquisei mais de 30.fontes sobre a Magic fórmula, li e catalogue i o funcionamento da fórmula quase no mundo todo. Se quiser mais informações da minha investigação entre em contato.

Interessante Paulo! Conta ai o resultado dessa pesquisa

Boa Ingles, me fala alguma coisa, como vc consegue ter os dados? Fui no site da Fundamentus e não achei planilha com os indicadores necessários para montar o ranking da FM. Acabei de ler o livro, estou lendo bastante sobre value investing e acho que consigo fazer o filtro (ações “falso positivo”).

Acho incrível alias a minúscula quantidade de matéria sobre a FM aqui no Brasil. Acho realmente que é dinheiro de graça…

Abs

Yacine

Yacine, até ano passado eu conseguia através do site fundamentus. Vou testar lá e te falo.

Abraço!

Inglês, blz? A lógica que você seguiu está de acordo com o livro. Caso apareçam ações já presentes na carteira, você deve comprar as seguintes, e não reforçar as que já tem. O autor também diz pra não adquirir concessionárias de serviços públicos, então creio que isso retira elétricas e empresas de saneamento. E por fim, os critérios que o Joel diz pra usar é o Ev/Ebit e o ROIC, segundo os índices mais adequados que temos aqui. Daí eu não entendi porque você descartou a GOLL4 por causa do PL negativo. Inclusive esse mês eu comprei GOLL4, por ter… Leia mais »

Fala Diário, blz e você?

Poxa, e eu acabei comprando sanepar rsrs. Mas beleza, depois conserto isso.

Eu retirei a Gol por conta própria. O que fiz foi uma adição aos parâmetros do Joel, pois sabendo um pouquinho de análise fundamentalista, sei que não é nada legal empresas com PL negativo.

O motivo foi basicamente esse.

Abração!

Ah sim, com certeza. Eu também adicionei alguns critérios. Um deles é vender quando atingir o dobro do valor da cotação da compra. Isso me fez render 100% ano passado em 4 ações, sendo duas delas ganho mais de 3 vezes, RPMG3 e MNPR3. Se eu tivesse segurado até esse ano, como era o planejado, tinha perdido BASTANTE. MAS claro, nunca dá pra saber. Lendo o livro Axiomas de Zurique, eu decidi tomar essa decisão, e aproveitar que o mercado me deu uma excelente chance de dobrar o valor investido. Outro critério que usei e estou usando é comprar as… Leia mais »

Diário, acredito que você fez muito bem. Pois como o Axiomas mesmo diz, lucro bom é lucro no bolso rs (P.S Não sei se no livro diz com essas palavras)

É, vamos ver como a carteira irá se comportar depois dessa.

Abração!

Ele explicita quais são estas empresas de serviços públicos: “isto é, fundos mútuos, bancos e companhias de seguro”. Portanto, ele não estava falando de elétricas e saneamento.

Fala, inglês! Tudo bem? Tenho duas dúvidas, pode me ajudar? 1. Os indicadores ROIC e EV/EBIT devem ser olhados referentes ao último ano ou referente aos 12 meses logo anterior à data em que vai se realizar a compra das ações? Exemplo: Se eu for comprar ITSA4 em 04/05/2020, eu deveria olhar esses dois indicadores referentes ao período de 04/05/2019 a 03/05/2020 (ou seja, 12 meses logo anterior à data da compra) ou referente ao período de 01/01/2019 a 31/12/2019 (ou seja, do último ano)? 2. Qual a fonte de dados (sites) que você utiliza atualmente para se obter os… Leia mais »

Fala Alvaro, tudo bem e você?

1. Uso do ano anterior. Mas não lembro se isso está bem definido no livro. Logo resolvi fazer por conta própria assim.

2. Uso o site fundamentus.

Abraço!

Olá, Investidor Inglês.

Parabéns pelo posto. Me tira uma dúvida.

Digamos que eu vá começar a utilizar a Fórmula Mágica. Então, depois que eu fizer o Ranking e o primeiro aporte nas primeiras 3 ações, como eu escolho as ações do próximo aporte trimestral? Devo refazer o ranking ou continuo utilizando o original a partir da 4ª ação rankeada?

Valeu!

Olá André, muito obrigado pelas palavras.

Você escolhe fazendo um NOVO ranking. Então sim, você deve refazer o ranking para comprar as novas ações.

Interessante, se eu tivesse mais tempo livre e mais dinheiro quem sabe ia montar uma carteira separada utilizando essa fórmula, mas meu capital é tão pequeno ainda que por enquanto estou só acumulando mesmo.

Bis bald!

https://bilionariodozero.blogspot.com/

Está certo Bilionário! Apesar que meu capital também é pequeno rsrs

Mas pulverizar não é uma boa ideia mesmo

Bis bald!

Galera, analisando o conceito da FM do Joel, ele recomenda comprar de 5 a 7 ações a cada 3 meses, e no final de 12 meses você vende tudo e remonta novamente. O que estou vendo aqui, é poucas ações em cada bloco de compra. Como a fórmula privilegia a a MÉDIA aritmética, quanto menos bons papeis você tiver nas compras trimestrais, maior o risco. Diversificação é um dos fundamentos dos investimentos. Outro ponto é deixar de inventar novos parâmetros para a fórmula. Eu diria que P/L + ROIC + Liquidez ja é mais do que o suficiente. Fora disto,… Leia mais »

Olá Jack, Você está certo. A FM é montada com bem mais papéis do que o meu estudo. E sobre os parâmetros, liquidez e patrimônio líquido negativo é para não comprarmos empresas quebradas como já aconteceu no estudo. Quanto a quantidade, a FM é montada nos EUA onde há MUITO mais ações do que aqui. Por isso eu decidi estudar com um número menor. Se não me engano lá a FM é montada com 30 papeis sendo que o mercado tem milhares. Aqui temos um número irrisório de ações. Mas posso para efeitos de estudo ontar uma FM fielmente como… Leia mais »

Por Favor me tire algumas dúvidas! Acho muito interessante essa fórmula e meus parabéns pelo grande estudo! Mas surgiu algumas dúvidas porque na fórmula mágica se utiliza os indicadores ROIC e EBTDA e não EBIT, você explicou em algum comentário o motivo que é por causa do site fundamentus na disponibilizar o EBTDA, mas fui pesquisar nesse site e tinha sim esse indicador lá! Então não entendi muito bem. Poderia me explicar isso porque eu estou confuso. Desde já muito obrigado!

Olá Jairton,

Na verdade, a fórmula mágica utiliza ou ROE e P/L ou EV/EBIT e ROIC. Lembro que o Investidor de Risco comentou que seria melhor utilizar EV/EBITDA e na época o site não trazia isso. Hoje traz mas resolvi continuar o estudo usando os mesmos parâmetros do inicio.

Qual a maior diferença entre EV/EBIT e EV/EBTDA? Muda muita coisa? Qual seria a vantagem de usar o EBTDA no lugar do EBIT?

Olá José,

A diferença entre EBIT e EBITDA é que EBIT é o lucro antes dos impostos e EBTIDA é a soma de EBIT + depreciação e amortização divido pela receita liquida.

Agora se muda muita coisa, não tenho gabarito pra te responder rs

Boa Tarde!

Primeiro parabéns pela iniciativa.

Gostaria de saber se você sabe de alguma site que disponibiliza um banco de dados com os múltiplos históricos das empresas da B3? Penso em fazer um backtest desde 2000 até agora, porém não encontrei um lugar que me forneça os dados.

Obrigado

Bom dia Matheus,

Infelizmente não conheço. Vou citar para você pesquisar o bloomberg, mas é pago.

Que show teu estudo cara. Ja comprei o livro pela Amazon e está a caminho. Agora me antecipa uma coisa, porque ele recomenda que não se compre empresas elétricas?

Legal que curtiu Leonardo, ele tem falhas (as vezes até ridícula como a inclusão da sanepar rs) mas aos poucos vou melhorando.

Quanto a empresas elétricas, elas caem no mesmo de empresas publicas, seguradoras, bancos… Enfim, agora agora não consigo te explicar. Depois volto a tirar sua dúvida talvez até acrescentando isso ao estudo.

No livro, além das financeiras, ele recomenda excluir do ranking as empresas de serviços públicos, então você não deveria eliminar da lista a Sanepar?

Exato Matheus! Foi uma falha minha te-la incluído.

Opa, excelente matéria.

Inglês, algumas considerações, poderia falar mais a respeito?

No livro o calculo é EBIT/EV, não EV/EBIT, como utilizado e o que se obtêm do Fundamentus, modificação que altera a ordem do ranking, isso não pode estar prejudicando seus resultados? Fiz alguns testes, me parece que P/L manteria o resultado seria mais próximo ao resultado.

Segunda questão, é que o ROIC apresentado não é idêntica a formula do livro (EBIT/Capital de Giro + Ativo Fixo Líquido), a alteração da formula, não afetaria a ordem do ranking?

Ola, primeiramente, excelente iniciativa.

Inglês, poderia discorrer melhor sobre alguns pontos?

Primeiro, a formula no livro é EBIT/EV e não EV/EBIT como considera acima, isso não impactaria no resultado? Alguns testes que fiz alterou consideravelmente, assim, a priori o P/L me parece ser mais fiel ao resultado da formula originária.

Segundo, o ROC do livro não é o mesmo que utilizamos extraído do Fundamentos (ROIC), chegou a verificar a respeito? entende que não altera o resultado? Poderíamos optar pelo ROA por exemplo?

Olá Bruno,

Eu confesso que não levei isso em conta. Não cheguei a entrar em detalhes sobre os indicadores. Exemplo, eu não verifiquei a fórmula usada aqui e lá nos States, tampouco vi se os indicadores são o mesmo. Agradeço o comentário. Logo farei um teste já neste mês adicionando uma nova carteira para estudos usando p/l e roe.

Vejamos o que muda!

Sobre a questão do EV/EBIT e EBIT/EV:

No livro a ordem é decrescente EV/EBIT. Como EBIT/EV é inversamente proporcional a EV/EBIT, basta mudar a ordem para crescente, como o Investidor Inglês fez que o resultado é o mesmo.

Sobre P/L e ROE, no livro diz para tomar cuidado com empresa com P/L abaixo de 5, pois podem dar falsos positivos, e no teste q fiz realmente apareceu algumas empresas q considero ruins nas TOP10, mas deve ser porque não retirei empresas sem liquidez.

Valeu pela contribuição Frederico!

E sobre liquidez, se atente a isso. Vai aparecer empresas bem colocadas mas com liquidez horrível. Fuja delas!

Eu fiz alguns testes (considerando que o Fundamentus não divulga o indice EBIT/EV), a conclusão que cheguei é que utilizando o EV/EBIT no lugar do EBIT/EV provoca uma alteração de posicionamento dos papéis.

Assim, não importa colocar na ordem crescente ou decrescente. Acontece é que o resultado posiciona os papéis de forma aleatórias.

Exemplo: o primeiro colocado em EBIT/EV, pode ser o terceiro ou nono com o EV/EBIT.

Interessante.

Devido a seus testes é mais interessante então utilizar p/l e roe?

Na minha concepção, P/L e ROIC. ROIC pelo que o fundamento representa.

Interessante. Vou montar uma carteira para acompanhar usando eles.

Cara, no meu teste isso aqui não aconteceu. Será que foi corrigido?

Parabens!

Show de bola. Continue com a analise.Estamos acompanhando.

Valeu o incentivo Arthur!

…. também fiz uma rápida pesquisa para ver se alguma dessas ações tinham não-recorrentes, como aconteceu com o estudo passado… O que seria essas ações NAO-RECORRENTES ???

Não entendi.

Muito bom o estudo.

Não recorrente é dinheiro que entra de forma incomum. Ou seja, não é o jeito que a empresa faz para ganhar dinheiro. Exemplo;

A Petrobras vende petróleo. Esse é o modo de fazer dinheiro da empresa. Um não recorrente é dinheiro que entrou na conta dela devido a uma ação judicial ou outra coisa não relacionada ao negócio.

Investidor Inglês,

Muito bom o seu estudo!

Em relação às cias aéreas, é um dos setores mais sensíveis na Economia e não é um dos primeiros a se recuperar.

Quanta diferença nos gráficos de janeiro e março! Mas como você disse, poderia ter sido pior.

Ou será que infelizmente o pior está apenas começando?

Boa semana,

Olá Rosana,

Muito obrigado! E essa é uma boa pergunta. Eu acredito que o pior está só começando. Espero estar errado.

Boa semana!

Olá visualizador Somos comerciantes profissionais, que ganham forex e binários semanalmente para investidores, adoram contar tudo sobre nossa plataforma de investimentos, onde você pode investir fundos tão pouco quanto $ 200 e começar a ganhar $ 2000 semanalmente, muitas pessoas já se beneficiaram com essa oferta de investimento antes e durante esse vírus convid-19, se você estiver passando por dificuldades financeiras devido a esse coronavírus e precisar de ajuda para pagar as contas, basta escolher um plano de investimento adequado e começar a lucrar semanalmente US $ 300 para ganhar US $ 3.000 em 7 dias US $… Leia mais »

Fala Inglês! Muito bom o acompanhamento!

Que tal colocar um gráfico de acumulado? Tipo, quanto deu em 2019, quanto está acumulado em 2020 até agora? Vi que vc escreveu em um parágrafo lá, mas esse gráfico geral é a maior informação da sua comparação! 🙂

Abração!

Valeu André!

Vou inserir esse gráfico como sugeri. Vou pensar aqui como fazer rs

Abração!

Teria como publicar um histórico desde 1994? Acho que ficaria realmente interessante. Curto prazo sabemos que é facil bater Ibov mas no longo é que são elas

Olá Renato,

Meu estudo não é retroativo. Então não tem como. Entendo que curto prazo é uma coisa e longo é outra, por isso espero continuar o estudo por um bom tempo.

Excelente, passo todos os meses por aqui!

Valeu Robson!

De acordo com o livro Greenblatt comprava ações X de 3 em 3 meses e só vendi quando as ações completava 1 ano na carteira. – Janeiro/20: compra 3 ações. – Abril/20: fazer a fórmula novamente, compra+ 3 diferentes, mantendo as outras. Total 6 acoes. – Julho/20: Calcula a fórmula novamente, compra +3 ações diferentes, agora com 9 ações na carteira. – Outubro/20: Fórmula novamente e compra + 3 ações diferentes. Total de 12 ações na carteira. *Daqui pra frente a carteira se manterá com o número de 12 ativos pra sempre. Ocorrem a troca de 3 em 3 ativos.… Leia mais »

Foi isso que eu entendi do livro.

Ele não define a quantidade de tipo. O mais importante é manter a disciplina. Definir a quantidade e o período de compra.

E somente vender o ativo após em ficar 12 meses na carteira.

Olá Skin,

Se não me engano tem uma parte no livro que ele define o máximo de 30 ações para a carteira. Em um mercado com milhares de ações, acho justo.

Agora aqui no Brasil que mal passa de 500 ações, 30 é bastante se comparar com o mercado americano rsrs

Mas vou fazer, vamos ver o que isso muda no estudo.