Fórmula mágica de Joel Greenblatt Brasil: Será que funciona por aqui?

Para responder a esta pergunta, resolvi montar uma carteira de ações seguindo o método proposto por Joel.

Afinal, este método foi desenvolvido para o mercado americano.

Até encontrei estudos realizados em nosso mercado tupiniquim, mas já defasados. Isso só aumentou a vontade de fazer meu próprio estudo.

Nada melhor do que um “skin in the game”, não é mesmo?

A fórmula mágica de Joel Greenblatt funciona no Brasil? [Montando o estudo]

Em 2017 criei o estudo sobre o método do Joel não seguindo tão bem sua estratégia. Além disso, também não foi assim “skin in the game”, já que não coloquei dinheiro na carteira.

Melhor simular no papel não é mesmo?

Contudo, isso mudou em 2020, ano em que passei a comprar as ações de verdade.

Mas posso dizer que já em 2018, sigo bem a risca a fórmula mágica de Joel Greenblatt. Logo o estudo não foge do método proposto que é;

- Montar o ranking de ações somando a melhor posição do ranking EV/EBIT + melhor posição do ranking ROIC

- Comprar as ações a cada 3 meses

- Vender as ações que completarem 1 ano de carteira

Agora vamos ver como a carteira se comportou ano a ano?

Fórmula Mágica de Joel Greenblatt em 2017!

No primeiro ano do estudo acabei não seguindo a risca a estratégia da fórmula mágica. Ao invés de fazer o simples usando apenas os indicadores propostos no método, adicionei mais um.

Também inclui o pagamento de dividendos na fórmula. Além disso, montei duas carteiras de ações. Uma com 20 e outra com apenas 8 ações.

A carteira com 20 ações rendeu em 2017 42% contra 26% do IBOVESPA!

Já a carteira com 8 ações performou brutos 57% no ano!

Esta carteira rendeu o dobro que o IBOVESPA em 2017!

A carteira só não bateu os 60% devido as pequenas valorizações de PSSA3 (1,40%), ENBR3 (1,45%) e SMLS3 (1,27%) no ano.

Mas convenhamos, 57% já está bom não?

Composição da carteira de 8 ações do estudo de 2017

- CARD3

- PSSA3

- ESTC3

- ENBR3

- VLID3

- CVCB3

- FIBR3

- SMLS3

Observação

Cometi o erro de não tirar da lista as seguradoras e similares como Multiplus e Smiles, já que seus negócios se parecem com o de uma seguradora.

A fórmula mágica de Joel Greenblatt foi mal em 2018!

Em 2018, o meu estudo sobre a fórmula mágica de Joel Greenblatt para saber se funciona no Brasil não foi nada bem.

Acompanhei a rentabilidade mantendo intacto as 8 ações de 2017, na qual chamo de carteira velha.

E criei uma nova carteira seguindo a risca os indicadores propostos por Joel (usei o EV/EBIT, ROIC e liquidez).

Infelizmente, ambas perderam para o IBOVESPA!

Na verdade, não bateram nem no CDI!

Honestamente, não bateram em ninguém. Afinal a carteira nova desvalorizou -3% e a velha -0,85% no ano.

Terminado o estudo de 2018, como destaque positivo da carteira nova trago a UNIP6 que rendeu cerca de 140%!

Sem contar que no final do ano nos bonificou com 1 ação nova para 11 em carteira.

Já a carteira velha teve como destaque a CVCB3 com seus 165% de valorização!

Que beleza não?

Pena que esses destaques não foram suficientes para as carteiras performarem melhor.

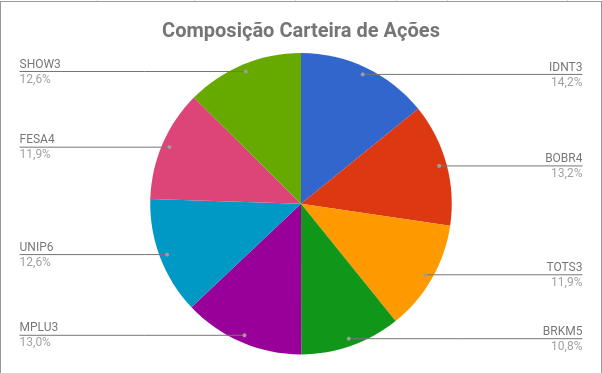

Composição da Carteira de Ações do estudo de 2018

- SHOW3

- FESA4

- UNIP6

- MPLU3

- IDNT3

- BOBR4

- TOTS3

- BRKM5

A carteira fórmula mágica de Joel Greenblatt funcionou no Brasil em 2019!

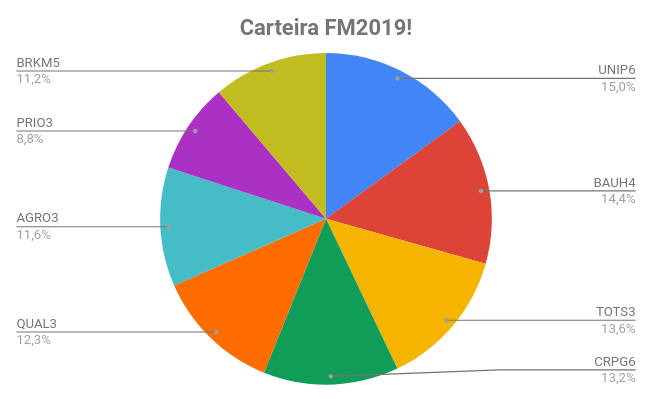

Em 2019 fiz duas carteiras. Uma se chama CN – Full, carteira na qual simulamos a compra das 8 ações de uma vez só.

Carteira esta que registrou “módicos” 108,97% de valorização.

Enquanto isso, a carteira chamada CN na qual as compras foram realizadas a cada 3 meses, registrou 80,9% no ano.

Nada mal não?

Em resumo, o estudo sobre a fórmula mágica de Joel Greenblatt em 2019 foi um sucesso.

Pois ambas as carteiras bateram e bem no IBOVESPA, que fechou o ano com mais de 30% de rentabilidade.

Depois de um 2018 para esquecer, a fórmula mágica conseguiu se recuperar e bem em 2019.

Observações

- A carteira antiga foi toda vendida para a compra de uma nova (CN-Full)

- Uma segunda carteira foi criada (CN) a partir de compras trimestrais, até totalizar 8 ações para fechar esta carteira, como Greenblatt fala em seu livro.

Abaixo a composição da carteira CN.

Composição da carteira CN

Abaixo, o preço teórico de compra das ações:

| Ações | Valor Compra |

| UNIP6 | R$ 36,86 |

| BAUH4 | R$ 18,95 |

| TOTS3 | R$ 27,15 |

| CRPG6 | R$ 18,95 |

| QUAL3 | R$ 12,89 |

| AGRO3 | R$ 15,61 |

| PRIO3 | R$ 99,20 |

| BRKM5 | R$ 47,38 |

Infelizmente, acabei perdendo os dados da carteira CN-Full!!!

Com dinheiro em jogo, a carteira fórmula mágica de 2020 rentabilizou bem!

Enfim, chegou o momento de colocar dinheiro para testar a fórmula mágica de Joel Greenblatt.

Portanto, o estudo de 2020 é com dinheiro real. Nada de simulação. Nada de acompanhamento virtual…

E nada melhor do que começar com um bom resultado, não é mesmo?

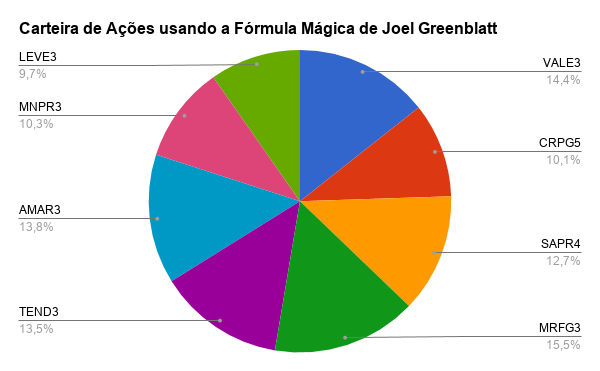

Afinal, a carteira baseada na fórmula mágica de Joel Greenblatt fechou 2020 com 20% de retorno.

Comparando-a com os índices, o resultado fica melhor ainda, já que o IBOVESPA anotou quase 3% e o ETF SMAL11 ficou no negativo (-0,8).

Fica registrado a novidade. Acompanhei durante todo 2020 a rentabilidade do ETF SMAL11

E olha que poderia ter sido melhor caso eu não colocasse na carteira a Sanepar (SAPR4), única ação que não teve um resultado “bom”.

Lembrando que na fórmula mágica não entra ações de empresas públicas, financeiras, elétricas…

Curiosidade

No passo a passo de Joel Greenblatt, escolhemos as ações de acordo a sua classificação.

Classificação essa baseada nas melhores colocações do ranking ROIC e EV/EBIT. Contudo, ações com patrimônio negativo podem entrar na lista das melhores.

Como fazia o ranking de forma automática, acabei comprando ações com patrimônio negativo.

Mas para minha felicidade, elas valorizaram no período.

Contudo, vou começar a verificar o balanço das empresas para não comprar papéis assim.

Apesar dos resultados, continuarei a evitar tais empresas.

Como ficou a carteira de 2020?

- LEVE3

- MNPR3

- AMAR3

- TEND3

- VALE3

- CRPG5

- SAPR4

- MRFG3

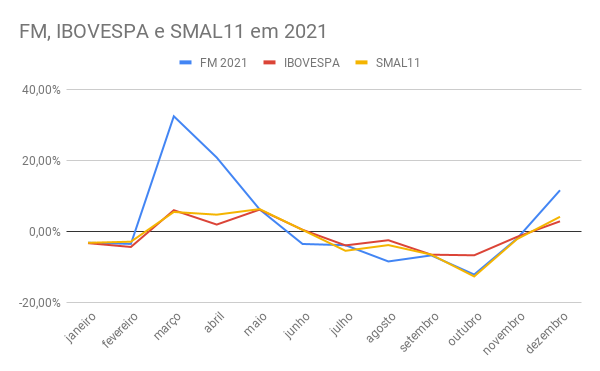

Mais um ano espetacular do jeito Joel Greenblatt de investir! 2021

No segundo ano usando meu dinheiro para saber se a fórmula mágica de Joel Greenblatt funciona no Brasil, obtive um ótimo resultado.

Em Maio de 2021 a carteira já batia os 70% de valorização!

Isso devido a algumas ações já ultrapassarem os 100% de retorno.

Tanto é que fiquei tentado a inserir um stop gain.

E o stop gain foi fundamental para o retorno da carteira. Pois de Junho até Novembro, a carteira só fechou no vermelho conforme pode ser visto na imagem abaixo;

Em Dezembro a sangria parou. Com isso, fechamos o ano com ótimos 45% de retorno.

Desde que coloquei dinheiro na carteira, tenho acumulado excelentes 95% de rentabilidade.

Isso em 2 anos de carteira.

Bom não?

Parâmetros adicionais

- Liquidez de 300 mil reais

- Não comprar empresas com patrimônio líquido negativo

- Stop Gain quando a ação bater 100%, retirando apenas o capital investido (não liquidar toda posição)

Sobre os parâmetros

Inseri no ranking de ação o indicador liquidez. Fiz isso devido a dificuldade em vender ações de empresas com pouco negócio ma bolsa.

Em 2020 montei o ranking com empresas cujo volume de negócios nos últimos três meses fosse superior a 100 mil reais.

Como consequência, tive dificuldade em vender a CRPG5. Portanto, resolvi aumentar o valor para 300 mil reais.

Vejamos se será suficiente.

Sobre o patrimônio líquido negativo, a ideia é não colocar empresas cuja situação esteja bem ruim.

Mesmo as ações delas tendo performado bem nos últimos estudos, farei o possível para não adicioná-las no estudo.

Stop Gain na fórmula mágica de Joel Greenblatt

Decidi adicionar mais um parâmetro para o estudo. E um parâmetro de vendas para as ações.

Sabemos que devemos vender as ações a cada ano completado das mesmas em carteira, independente de sua valorização.

Contudo, após presenciar belas valorizações de algumas ações decidi adicionar um “stop de ganhos”, para não deixar a valorização ir embora.

Pois geralmente as ações devolviam toda a alta que tivera.

Mas não irei desmontar a posição por completo. O stop gain irá retirar apenas o que foi investido na ação.

Retirada do SMAL11 no comparativo

Como último parâmetro, retirei a comparação da carteira com o ETF SMAL11. Sei que 2 anos de comparação é muito pouco, é preciso uma amostragem de tempo maior para qualquer decisão.

Contudo, dois anos com rentabilidade acumulada negativa de 16% me fizeram deixar de lado este ETF.

Reitero que a janela usada é muito curta, mas não vou me dar ao trabalho de continuar acompanhando este ETF.

2022 e a ducha de água fria…

Entramos no terceiro ano com dinheiro real no estudo sobre a carteira de ações usando a fórmula mágica de Joel Greenblatt.

Com os excelentes resultados dos anos anteriores, fiquei tentado em aumentar os investimentos nessa carteira.

Logo o mercado se encarregou de punir essa minha investida…

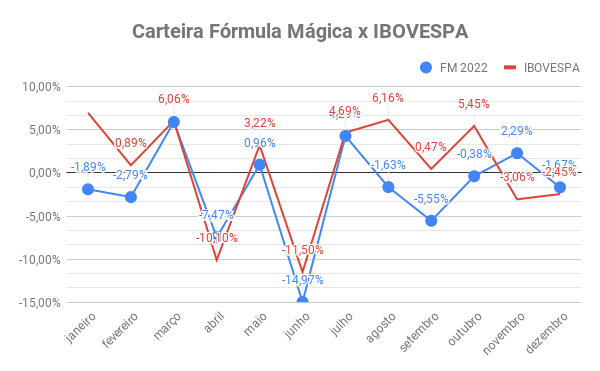

Afinal, a carteira fechou 2022 em negativos 20,38%. Abaixo a “evolução” da carteira comparada com o IBOVESPA.

Parâmetros adicionais

- Stop Gain quando a ação bater 100%, retirando apenas o capital investido (não liquidar toda posição)

- Comparativo apenas com o IBOVESPA, retirando assim o ETF SMAL11.

- Não incluir mais de uma empresa do mesmo setor.

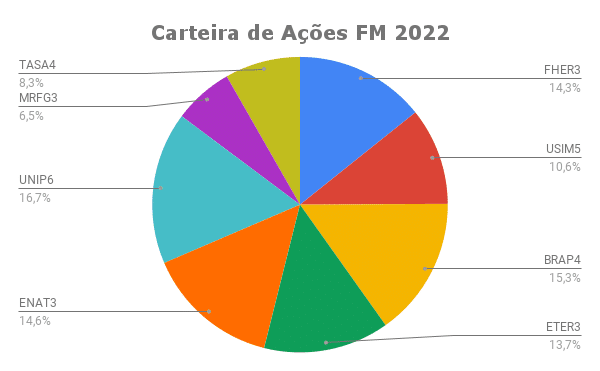

Como ficou a Carteira de Ações em 2022?

Com a venda e a compra das novas integrantes, a carteira FM 2022 ficou assim:

- BRAP4

- USIM5

- FHER3

- ENAT3

- ETER3

- UNIP6

- MRFG3

- TASA4

A posição das ações na carteira não estão iguais devido a um novo aporte de dinheiro nas ações recém compradas.

O outro motivo é a valorização/desvalorização delas.

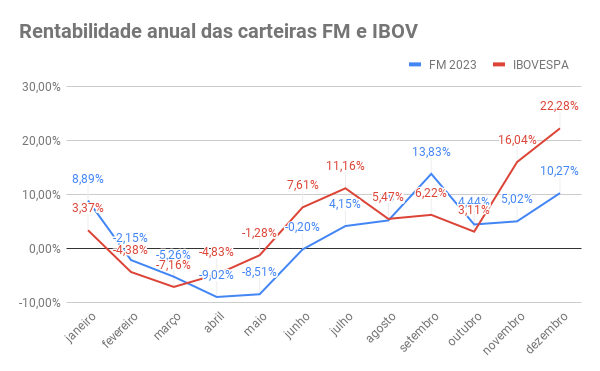

2023 Começou bem, piorou e no fim, chegamos “perto” do CDI

Quarto ano de estudo para saber se a carteira baseada na fórmula mágica de Joel Greenblatt funciona no Brasil.

Olhando o gráfico abaixo, observe que a carteira chegou perto do CDI…

Estamos chegando nos 10 anos hein?

Ao terminar o ano com mais de 10%, terminamos “perto” do CDI, que fechou em 13%. Agora quando comparamos com o IBOV, a coisa fica feia…

Afinal, o IBOVESPA rendeu mais de 22%!

A carteira começou 2023 com as saídas de FHER3, USIM5 e BRAP4 para as entradas de: FESA4, RANI3 e VALE3

No decorrer do ano, ainda entraram (trocas a cada 3 meses) KEPL3, PETR4 e SHOW3. No fim, a carteira terminou 2023 assim:

- FESA4

- RANI3

- VALE3

- KEPL3

- PETR4

- UNIP6

- SHOW3

- TASA4

Parâmetros adicionais

- Stop Gain quando a ação bater 100%, retirando apenas o capital investido (não liquidar toda posição)

- Comparativo apenas com o IBOVESPA

- Não incluir mais de uma empresa do mesmo setor. (Por isso a GGBR4 ficou de fora!)

- Liquidez alterei durante o ano de 500 mil para 300 mil reais

2024…

No primeiro pregão de 2024, começo o quinto ano de estudo sobre a fórmula mágica de Joel Greenblatt fazendo as seguintes trocas:

Saem:

- FESA4

- VALE4

- RANI3

Entram:

- GOAU4

- DEXP3

- CAMB3

Os “parâmetros” para compra das ações voltam ao de 2021. Que nada mais são do que comprar ações com liquidez igual ou acima de 300 mil reais.

O restante dos parâmetros são os conhecidos EV/EBIT e ROIC.

Outros estudos sobre a fórmula mágica Joel Greenblatt!

Além do meu estudo, há estes dois abaixo que testaram a fórmula mágica de Joel Greenblatt para saber se funciona no Brasil.

- Um é de Rodolfo Gunther Dias Zeidle com o título – Eficiência da fórmula mágica sobre o mercado brasileiro.

- E o outro é de Leonardo Pelae Milane com o título – Teste de eficiência da fórmula mágica.

Em ambos os testes a fórmula mágica parece ter funcionado. Contudo, continuarei estudando e atualizando a carteira por aqui.

Agora gostaria de uma opinião sua sobre meu estudo. O que achou? Você montaria uma carteira de ações usando apenas dois indicadores?

Deixe seu comentário! E me ajudaria muito se compartilhasse este post em suas redes sociais.

See ya!

Parabéns pelo estudo. Também fiz um ranqueamento para FII, e estou acompanhando a 03 meses. Nesse teu caso, para o Brasil, considero fundamental ranquear pela dívida/pat. (mesmo com peso menor), uma vez que como temos um dos juros mais altos do planeta, fica cada vez mais difícil para as empresas pagarem suas dívidas.

Quanto à carteira será montada aos poucos, pois o IBOV no geral está muito esticado.