Neste post você verá uma análise fundamentalista da FLRY3, empresa do ramo de saúde.

Vejamos se a Fleury melhorou sua produtividade, capacidade de fazer dinheiro.

Tudo isso sem aumentar suas dívidas. Será?

FLRY3 Análise fundamentalista

Começo a análise fundamentalista da FLRY3 pela sua produtividade. Utilizo a margem bruta da empresa para saber se melhorou ou piorou.

Vejamos:

| Ano | 2021 | 2020 | 2019 | 2018 | 2017 |

| Margem Bruta | 29,10% | 27,25% | 30,58% | 30,34% | 30,89% |

Agora vejamos seu lucro operacional.

Lucro operacional é o lucro gerado exclusivamente pela operação do negócio, descontando-se as despesas administrativas, comerciais e operacionais.

by cobrefacil.com.br

Encontramos o lucro operacional da empresa através da Margem EBITDA.

| Ano | 2021 | 2020 | 2019 | 2018 | 2017 |

| Margem EBITDA | 27,28% | 28,17% | 30,31% | 25,99% | 26,00% |

E quanto a geração de caixa da FLRY3?

Utilizarei o indicador FCL CAPEX, cara que nos mostra o quanto a empresa gerou de dinheiro após descontado o investimento em imobilizado e intangível.

FCL CAPEX ou FCFF (Free Cash Flow For The Firm) é a quantidade de dinheiro gerado pela empresa após desconto dos investimentos utilizados para expandir seus ativos (imobilizado e intangível).

Descobrir este indicador é muito simples. Basta:

- Pegar os dados da página “Demonstração do Fluxo de Caixa”.

- Somar os valores do Caixa Líquido Atividades Operacionais com os valores de Aquisição de imobilizado e intangível.

Após o cálculo, temos:

| 2021 | 2020 | 2019 | 2018 | 2017 | |

| FCL Capex | 605380 | 459325 | 524461 | 375142 | 234018 |

Veja que a empresa tem cada vez mais gerado caixa. Excelente!

Agora vamos ver para onde foi esse dinheiro. Um jeito de verificar é ver se o caixa da empresa subiu.

Assim, vamos para a página do balanço chamada de Balanço Patrimonial Ativo.

Nela você busca os itens “caixa e aplicações financeiras” e os soma. Ao fazer isso, vejo que o dinheiro gerado não foi para o caixa da empresa.

Afinal, seu caixa saiu dos 808 milhões em 2018 para quase 800 milhões em 2021.

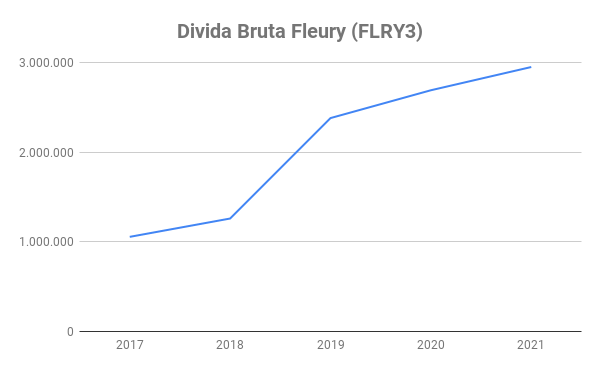

Hmm, será que o dinheiro gerado foi para pagar dividas?

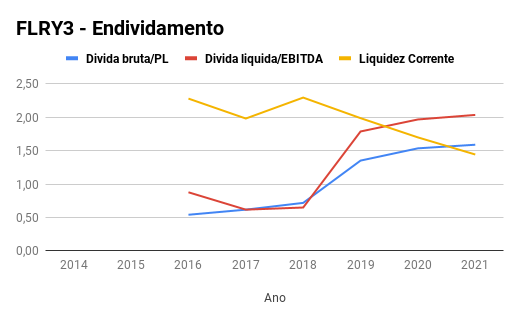

Endividamento

Na página Balanço Patrimonial Passivo, temos uma noção das dívidas da empresa. E isso se dá através dos Empréstimos e Financiamentos.

Some-os e chegará na dívida bruta da empresa.

Para chegar na dívida líquida, basta subtrair a divida bruta pela soma entre caixa e aplicações financeiras vistas no balanço patrimonial ativo.

Veja o gráfico abaixo:

Olhando o gráfico acima, note que tanto a divida liquida/EBITDA, quanto a divida bruta dividida pelo PL subiram!

Logo o dinheiro que entrou não foi para pagar dividas. Desta forma, este é um item que merece maior atenção por parte do investidor.

Por que a Fleury está aumentando suas dividas?

Leia também:

– TASA4 análise 2021

– BRKM5 análise 2021

– EZTC3 vs CYRE3

Resumo da FLRY3 dos últimos 5 anos?

A Fleury “perdeu” pouca coisa de produtividade. Após baixar sua margem bruta da casa dos 30% para 27% em 2020, conseguiu ao menos chegar em 29% em 2021.

Enquanto isso, seu lucro operacional segue na média dos últimos 5 anos (+-26%).

Algo a se destacar neste período, é a geração de caixa crescente da empresa.

De 234 milhões em 2017 para 605 milhões em 2021!

Contudo, sua divida no período vem subindo. Como uma imagem vale mais que mil palavras…

Enfim, resta pesquisar o porquê dessa escalada na divida.

Agora me diz, o que achou desta breve análise?

Gostou do texto? Compartilhe-o em suas redes sociais! Isso ajuda muito o trabalho do Investidor Inglês!

Também se tiver alguma critica, sugestão, deixe seu comentário!

See ya!

Fonte: Balanço FLRY3 – B3