Trava de baixa, o que é, como funciona…

Neste post você verá o que é uma trava de baixa e como funciona. Também trago exemplos reais e uma estratégia para turbinar os ganhos.

Trava de baixa: O que é?

Trava de baixa é uma estrutura para ganhar dinheiro com a queda do ativo alvo.

Como consiste na combinação da venda e na compra de opções de mesma quantidade, trata-se de uma operação estruturada.

Nas opções, podemos montar uma trava de baixa tanto com opções CALL como com opções PUT.

Nas operação com CALL, você acredita que a ação não vai subir ou vai subir pouco, sendo uma boa estratégia para ações que sua cotação “não sai do lugar” ou em baixa.

Já nas operações com PUT, a aposta é que a ação vai cair.

Como funciona uma trava de baixa?

A trava de baixa funciona com a venda e a compra de opções simultaneamente e de mesma quantidade.

Como se trata de uma trava de baixa, você sempre vende a opção de menor strike. Por exemplo, com as opções CALL você vende a C31 e em seguida compra a opção C32.

Já com as opções PUT, você vende a opção O31 e compra a opção O32.

Vamos ver com essa operação funciona com opções CALL?

Como funciona uma trava de baixa com CALL?

Você precisa fazer duas operações. Uma de compra e outra de venda das opções do ativo na mesma quantidade.

Procure comprar primeiro a opção para depois vender, pois ao fazer o contrário, geralmente a corretora bloqueará sua venda.

Isso por ela entender que você está fazendo uma venda a descoberto.

Já comprando primeiro as opções, ela deixa de entender isso. Afinal, as opções compradas dão a cobertura descaracterizando a venda descoberta.

Entendido isso, vamos para a prática?

- Uma trava de baixa com CALL poderia ser a venda da opção C31 (strike 31 reais) e a compra da opção C32 (strike 32 reais)

Como a opção C31 vale mais do que a C32, na trava de baixa com opções CALL recebemos de antemão todo seu lucro.

Logo temos:

- Recebemos o lucro máximo ao montar a trava de baixa com CALL

- O prejuízo máximo é de acordo a distancia dos strikes

Complicado? Explico melhor.

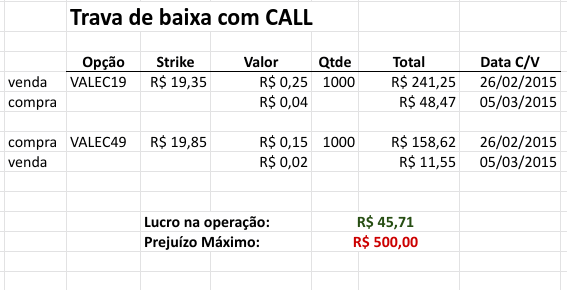

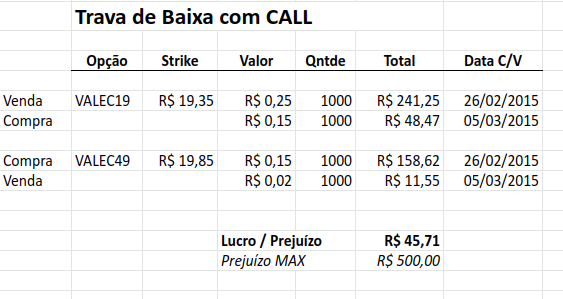

Na imagem acima, observe que vendi VALEC19 por 0,25 e comprei VALEC49 por 0,15. Como vendi 1000 opções de cada recebi 100 reais brutos.

Descontada a corretagem e impostos, recebi R$ 82,63.

Este é o lucro máximo da operação se no vencimento das opções, VALE5 estiver valendo abaixo dos 19,35.

O prejuízo máximo da operação é de 500 reais caso VALE5 esteja valendo acima dos 19,85, pois ambas as opções serão exercidas.

Lembra que o prejuízo máximo é determinado pela distancia entre os strikes?

Como a distancia dos strikes acima é de 0,50, temos os 500 reais.

Vamos fazer as contas: Em caso de exercício de ambas as opções, temos que:

- comprar 1000 VALE5 a 19,85 (1000×19,85 = R$ 19.850,00)

- vender 1000 VALE5 a 19,35 = R$ 19.350,00.

Logo -19350 + 19850 = 500 reais

Vimos o cenário caso VALE5 esteja abaixo dos 19,35, obtendo o lucro máximo da operação.

E vimos o cenário caso VALE5 esteja acima dos 19,85, gerando o máximo de prejuízo.

Contudo, há mais um cenário que pode ocorrer gerando prejuízo para o investidor.

Este cenário é de VALE5 ficar entre 19,35 e 19,85.

Logo o ideal é que você desmonte a trava não deixando exercer a opção vendida. No nosso exemplo, a opção de strike 19,35

Você não quer que ela seja exercida pois isso te causará o prejuízo máximo.

Sendo assim, você irá desmontar antes recomprando a opção vendida e vendendo a opção comprada.

Você também pode desmontar a trava antes do vencimento das opções.

Veja meu exemplo:

No dia 05/03/2015, desmontei a operação recomprando as VALEC19 por 0,04 e vendendo as VALEC49 por 0,02.

Apesar de parecer pouco, em poucos dias consegue um retorno de 9% sobre o capital arriscado.

Olhando por esse lado, está bom não?

Como funciona uma trava de baixa com PUT?

A trava de baixa com opções PUT também é feita com a compra e venda simultânea e de mesma quantidade.

Mas, diferentemente da trava com CALL, nesta trava nós pagamos para montar.

Lembra que sempre vendemos a opção de menor strike?

Como nas opções PUT as opções de maior strike valem mais, acabamos tendo que pagar.

Confira o exemplo abaixo:

- Na trava de baixa com PUT, poderíamos comprar a PUT O30 (strike 30 reais) e vender a O29 (strike 29 reais).

Trazendo essa estrutura para a realidade, em 08/03/2022 a opção PETRO300 (R$ 30,01) vale R$ 0,54. Enquanto a PETRO321 (R$ 29,01) vale R$ 0,38.

Ao montar a trava de baixa com as opções acima, você paga R$ 0,16 por opção. Como esta trava tem 1 real de distancia entre os strikes, esse acaba sendo seu lucro máximo.

E para obter esse lucro máximo, a PETR4 precisa estar abaixo dos 29 reais. Entre 30 e 29, você consegue lucrar dependendo da distancia do vencimento das opções.

Quanto mais perto, menor o lucro dessa operação.

Então, a operação estruturada de baixa com PUT fica assim:

- Você paga para montar (exemplo de 0,16)

- O lucro máximo varia conforme a distancia entre os strikes (30 – 29 = 1 real de lucro máximo)

- O prejuízo máximo é o valor pago ao montar

Cenários para montar uma trava de baixa com CALL?

Você pode montar essa operação de baixa com CALL se;

- Acredita que a ação ficará com a cotação “no mesmo lugar” ou não subirá muito

- Acredita que a ação alvo vai cair

A trava de baixa com CALL pode ser montada visando os dois cenários acima.

Sendo assim, se pretende ganhar com a alta do papel essa operação não é a mais indicada.

Cenários para montar uma trava de baixa com PUT?

Já com as PUTs, vocẽ pode montar essa operação quando:

- Acredita que a ação alvo vai cair

A operação com as PUTs precisa que a ação alvo caia abaixo ou fique no mesmo preço da nossa opção vendida.

Pois ficando no mesmo preço, ela vira pó e você ganha com a opção comprada.

Exemplo:

- Montou a trava PETRO30 – PETRO29. A PETR4 estando no vencimento em 29 reais, a opção O29 virará pó e a O30 valerá próximos de 1 real.

Quer saber mais sobre o assunto? Abaixo a recomendação de um livro para que fala mais sobre as travas.

- Ganhando Dinheiro com Opções – Elvis Pfützenreuter.

Como potencializar uma trava de baixa com CALL?

Montei uma trava de baixa em COGN3 para aproveitar a maré que o papel se encontra.

Contudo, não foi uma simples trava. Eu fiz uns incrementos para potencializar a operação.

Confira no video abaixo os detalhes.

Riscos

O problema da potencialização da trava de baixa com CALL é quando a ação sobe.

Especificamente quando ela passa da opção vendida em CALL e da comprada em PUT.

Quando isso acontece, sua operação entra no prejuízo. Lembrando que aqui seu prejuízo é maior devido ter usado o prêmio que recebeu para comprar a PUT.

Ou seja, seu prejuízo é maior do que ao simplesmente montar uma trava de baixa normal.

Isso pois na trava normal, você embolsou a grana toda.

Enquanto nessa trava potencializada que mostrei no video, utilizamos o dinheiro recebido ao montar a trava comprando uma opção.

Onde utilizar?

Essa trava de baixa “potencializada” é interessante montar quando você não tem muito problema se a ação subir.

Vou mostrar o meu cenário para você entender melhor.

Estou vendido em PUTs da COGN3 no strike de 7 reais. Por isso que eu montei uma trava de baixa com CALL nos strikes comentados no video.

Pois se a ação continuar caindo, eu ganho na trava e perco nas PUTs. Ao invés de só perder se a ação continuar caindo, eu montei a trava para faturar desse lado também.

E se o contrário acontecer, COGN3 subir ultrapassando a ponta comprada da trava de baixa, eu perco nela mas ganho nas PUTs, afinal, elas virarão pó.

Dessa forma, a estratégia montada no video é interessante para complementar uma operação já em curso.

Hoje eu utilizo as travas combinadas com alguma estratégia já em ação. Pois como já disse aqui e nas redes sociais, eu não sou nada bom de direcional.

Prefiro estratégias que me permitam ganhar em uma faixa de preços do que essas que ganham ou só na queda, ou só na alta.

Esqueci de algo?

O que achou da trava de baixa com CALL, com PUT? Difícil, fácil… Deixe seu comentário!

E não se esqueça de me ajudar compartilhando este post em suas redes sociais, combinado?

Parabéns, Inglês! Não estou na praia das opções, mas um ganho de 9% em uma operação é de se aplaudir. Uma pergunta, qual o nível de risco de uma operação dessas? Se for relativamente segura, não seria o caso de deixar um cash guardado para ganhar uma grana mais substantiva?

Abraço do DM!

Valeu DM!

O risco máximo dessa operação é perder o que investiu, no meu caso seria os 400 reais. Mas isso se levar até o exercício, que não é o caso dessa operação.

Sim, é o caso de guardar uma grana para uma operação um pouco maior. Mas, como é uma aposta, também é prudente não ser muito grande.

Abraços!

Legal II. Nunca mexi com isto por medo de gostar realmente. Dizem que é viciante e perigoso então fica aquele estigma mas para quem sabe o que faz pode ser muito lucrativo! abcs

Se não se cuidar, pode viciar mesmo rs. O perigo das opções está na ganancia. Se conseguir controlar isso, vai bem.

Abraço

Parabéns Inglês, vi quando você postou que ia adotar essa estratégia dia 24, que bom que o mercado tomou uma direção certa.

Agora, lendo seus comentários, como seria o caso de você perder os 400 reais aplicados??

Valeu Diário, é ainda bem que deu um movimento legal, se não o prejuízo é certo rsrs

Então, para perder os 400 eu teria que manter as opções até o exercício e o preço da ação se manter estável até lá. Só assim para perder todo o dinheiro. Mas, como essa é uma estratégia para tiro rápido, dificilmente você perde tudo o que coloca.

Entendi, blz.

Outra dúvida, foram 11% em cima de 400?

Isso!

Eu irei separar 1k para essas operações sempre na última semana do vencimento para ver se consigo fazer uns entre 150-300 reais.

Usou gráfico para monta-las?

Eu pretendo separar de 1 a 2k para isso. Mas antes vou estudar até para poder usar gráficos como você perguntou. Montei totalmente baseado no preço da ação.

Fala II

Também fiz uma operação com compra de calls. Fiz com BBAS.

Vendi 75% delas é já consegui um lucro de 613%!

Que beleza hein! Eu receoso com a história da bolsa já estar precificada, resolvi apostar nas duas pontas. Isso limitou meus ganhos. Porém é bom para ir ganhando corpo.

Valeu pela visita!

Interessante, Inglês.

Isso se aplica a qualquer mercado, certo?

Como assim qualquer mercado Enriquecendo? Não entendi.

Parabéns II! Dá uma sensação boa, né?

Eu operava mais opções no passado, agora estou mais sossegado com isso. Ultimamente, opero só venda coberta praticamente. Eu me sentia muito preso ao HB quando estava com as posições. Quis me desprender um pouco rrsrs.

Abraço!

Valeu André! Ah e como dá rsrs

Eu já operei mais também. Até vou contar uma de minhas experiências. É devido a ela que dei uma parada.

Poxa, fez certo. Ficar no HB na IF não é legal rsrs

Abraço!

Olá, Investidor Inglês,

Comecei a operar trava de baixa do BOVA11 com opções OTM, apostando, digamos assim, com a desvalorização dessas opções no tempo (theta).

Olá Welliton,

Cara, as opções de bova11 estão bem legais de trabalhar. Ainda não são uma petro, mas estão bem melhores que ambev, cielo, cogna…

Em breve vou fazer uns videos com operações em bova11