Após um debate sobre a Taxa Segura de Retirada (TSR), também conhecida como regra dos 4%, resolvi pesquisar mais a fundo e encontrei um estudo sobre esse assunto visando nosso país e outros mercados emergentes.

Logo você verá;

- A TSR em países Emergentes (é seguro usar a regras dos 4%?)

- Resultados usando a regra dos 4% e outros percentuais

- Período Analisado

- Alocação de Ativos

Até então, eu só conhecia estudos sobre a Taxa Segura de Retirada visando o mercado americano. Para o mercado brasileiro, mal sabia de tal existência.

Assim, no post de hoje vou compartilhar esse estudo com você.

TSR, SWR: O que é essa tal de Taxa Segura de Retirada?

Segundo o Investopedia,

Safe Withdrawal Rate (SWR) na qual traduzimos para Taxa Segura de Retirada (TSR) é um método para determinar quanto você pode retirar de um patrimônio a cada ano sem ficar sem dinheiro antes de atingir o final de sua vida.

Ou seja, é um método para saber quanto retirar por mês ou por ano do que você juntou sem acabar com o montante prematuramente.

Imagina ficar sem patrimônio antes do planejado. Nada legal não? Assim, para diminuirmos esse risco temos o método TSR.

É dai que vem a regra dos 4%. Nos EUA esse é o percentual mais comentado e utilizado.

Caso queira saber mais detalhes sobre esse método, achei este post do blog Pensamentos Financeiros, no qual detalha muito bem sobre a Taxa Segura de Retirada.

Lá você verá no que consiste o método, criticas sobre a regra dos “4% de retirada”, entre outros…

Bom, agora vamos para o estudo.

A Taxa Segura de Retirada em Mercados Emergentes

Qual é a taxa de retirada segura (no inglês – what is your safe withdraw rate…) que proporcionará a maior renda para os aposentados sem esgotar suas economias?

Essa é a pergunta que aflige todos nós que estamos rumo a independência financeira.

Afinal, devemos responder a esta pergunta para saber se nossas necessidades de gastos esperados podem ser razoavelmente sustentado por nossas economias.

Quando a taxa de retirada é muito alta, nosso patrimônio fica vulnerável ao risco de redução de renda e pobreza em idades posteriores.

Já uma baixa taxa de retirada segura, por outro lado, pode nos levar a sacrificar um maior padrão de vida.

Logo precisamos encontrar um meio termo. E é isso que o estudo abaixo tenta mostrar pra gente.

Eu compilei apenas as partes mais relevantes aqui. Deixarei no final deste artigo o link do estudo completo (em inglês).

Metodologia

O estudo usa dados de uma variedade de fontes disponíveis até o final de 2009. O retorno das ações de cada pais foi obtido pelo índice MSCI Stock Indices.

No estudo também foi usado as taxas de renda fixa de cada pais tiradas do International Monetary Fund’s International Financial Statistics (IFS).

Quanto a inflação, na qual o estudo utilizou os dados também fornecidos pelo IFS, eles deixaram de lado o período de hiperinflação na Argentina e Brasil.

A analise das ações e renda fixa foram feitas baseadas em seus retornos reais.

No estudo, foram feitos 10.000 hipotéticos retornos de ativos para cada país.

Em cada simulação, o estudo procurou encontrar uma alocação de ativos que fornece-se a maior taxa de retirada sustentável por 30 anos.

Resultados

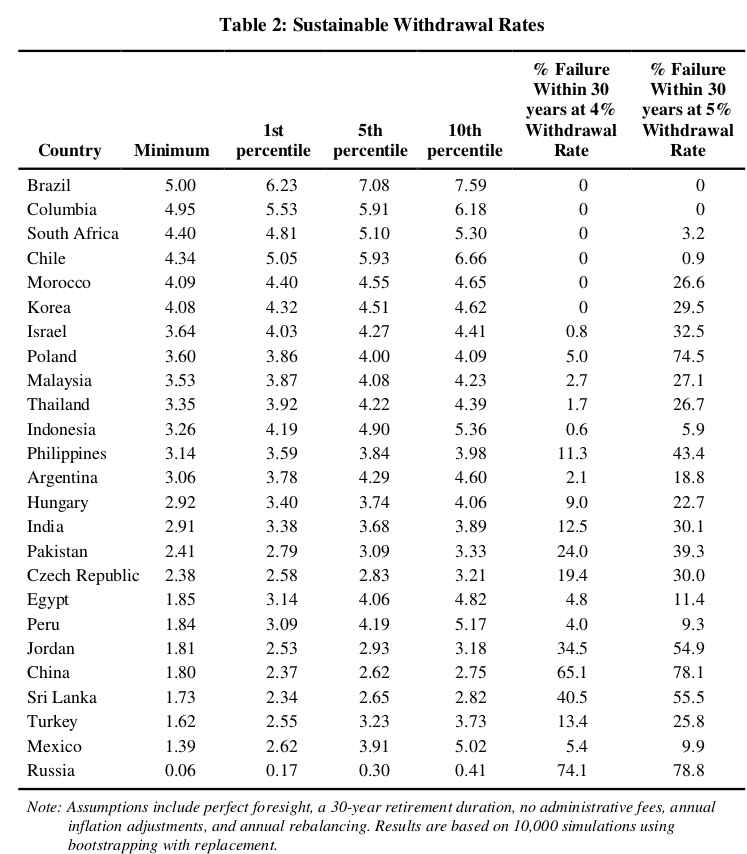

A tabela na qual você poderá ver abaixo, fornece resultados sustentáveis para uma taxa de retirada ao longo de 30 anos em vários percentuais de distribuição.

No pior cenário, somente Brasil, Colômbia, Africa do Sul, Chile, Marrocos e Coreia conseguiram manter um percentual de 4% de retirada.

Enquanto 12 países não conseguiram sustentar um percentual de 3%.

Os percentuais de distribuição falados acima, são as chances de falhas. O estudo mostra taxas de retirada sustentáveis por 30 anos com 1, 5 e 10% de chances de falhar.

Com 1% de chances de falhar, 8 países apresentaram taxas sustentáveis maiores do que 4%.

Os países são;

- Brasil;

- Colômbia;

- Africa do Sul;

- Chile;

- Marrocos;

- Coreia;

- Israel;

- Indonésia.

Se aumentarmos o percentual para 5% de chances de falhar, o percentual de 4% de retirada é sustentável em 14 países.

E com esse percentual de falha, segundo o estudo, o Brasil conseguiu atingir a marca de 7% de retirada segura.

Entretanto, em 5 países nem mesmo 3% de retirada foi possível com esse percentual de falha (5%).

Veja abaixo a tabela completa;

Período Analisado da Taxa Segura de Retirada

Brasil e Argentina, como dito acima, não tiveram seus períodos de hiperinflação levados em conta. Esses períodos não estão no estudo.

Dessa forma a Argentina foi analisada de 1992-2009 e o Brasil de 1995-2009.

Alocação de Ativos

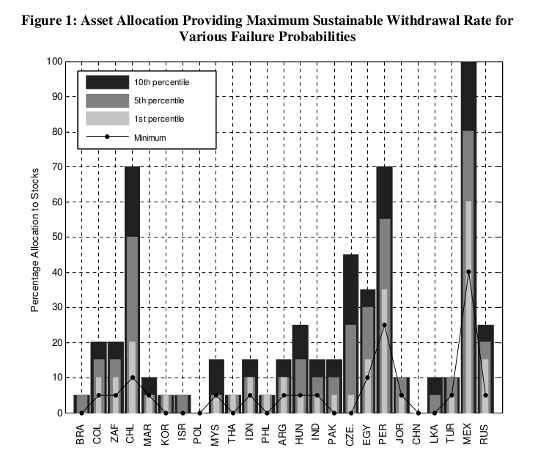

A imagem abaixo mostra a alocação de ativos que atingiu a perfeita previsão das taxas de retirada mostradas na tabela acima.

Interessante notar que, para a maioria dos países deste estudo, suas maiores taxas de retirada ocorreram com uma pequena proporção de ações.

As exceções disto ficaram com México, Chile e Peru.

Na imagem percebemos que estes três países tem um percentual alto em ações comparado aos demais.

Já o Brasil, note que a alocação de ativos é quase nula. Praticamente um all-in em renda fixa.

Hoje (2020), sabemos que uma alocação de ativos no Brasil onde não conte com renda variável é bem inviável.

Afinal, não contamos mais com os juros gordos que este estudo utilizou.

Conclusão

Numerosos estudos baseados nos EUA ajudam aposentados a planejarem retiradas sustentáveis de suas economias.

Na literatura existente, a taxa de 4% de retirada ajustada pela inflação é considerada segura para pessoas com uma alocação em renda variável acima de 50%.

Já para os mercados emergentes, o estudo não encontrou bons resultados seguindo a mesma alocação de renda variável e renda fixa.

Nos mercados emergentes verificamos que as maiores taxas de retiradas aconteceram com uma alocação baixa em ações, salvo exceções.

Contudo, nós brasileiros sabemos que o estudo pegou o período de juros altos, o famoso “1% ao mês”.

Logo não podemos nos nortear por ele, certo?

O estudo completo sobre a Taxa Segura de Retirada em Mercados Emergentes, realizado por Channarith Meng e Wade Donald Pfau em Maio de 2011, pode ver visto aqui.

Ah! E antes de partir, compartilhe este post em suas redes sociais. Isso ajuda muito meu trabalho. 😉

Quer saber mais sobre a Taxa Segura de Retirada?

Para mais informações sobre a TSR, você pode conferir a série do blog Viver de Renda;

Se sabe inglês, o link abaixo tem uma série bem detalhada sobre o assunto;

Parabéns pelo post II,

Não sabia desse estudo. O Brasil se saiu bem nesse estudo. Já a Russia achei essa porcentagem baixa demais.

Abraços.

Valeu Cowboy! Eu também não o conhecia. Achei interessante. Sobre a Russia, lá praticamente não dá para ter IF rsrs

Abraços!

Pois é II, mas o ruim desses estudos é que analisam apenas dados passados. E o futuro, como será?

Não podemos nem mesmo apoiar-se em um longo período de coleta de dados (apenas 14 anos). Prefiro ficar com a minha planilha de plano patrimonial, que renovo anualmente rsrs

Abração!

Olá André! Bom como dizem, o futuro a Deus pertence! rs

Eu no seu lugar também continuaria com sua planilha rsrs

Abração!

Olá II,

Pois é, ainda sou cético com estes estudos. Grato pela citação amigo.

Acho que a melhor forma de aposentar precocemente é justamente ter uma renda passiva que seja tipo seu salário mensal, com uma boa sobra pra você continuar reinvestindo. Eu sigo esta estratégia, baseada no meu custo de vida atual e o que pretendo atingir.

Abração

Olá VDC!

Eu ainda não tenho uma estratégia. Mas, como ainda estou longe de objetivo, vou estudando o que fazer…

Abração

A taxa segura de retirada pra que o principal não seja corroído é simplesmente viver do rendimento, se este cobrir todas as suas contas e a inflação.

Neste assunto concordo com o Bastter. Isso não importa em nada. Só importa poupar e usar quando quiser e precisar.

Olá CF

Eu não acho que seja só isso, mas ainda não tenho base suficiente para argumentar.

Olá, Investidor Inglês. Grato por relembrar esse artigo meu escrito há quase três anos, eu nem lembrava dele. Ao relê-lo, vi que já tinha escrito sobre as "eventuais críticas", ainda bem pois estava pensando em escrever novo artigo sobre o tema, e seria apenas perda de tempo. Esse estudo do PFAU é o único que conheço a envolver o Brasil. Não precisa nem explicar o motivo da taxa do Brasil ter sido alta, basta olhar os nossos juros reais absurdamente altos.Esses juros reais altos nos tornaram investidores piores, no sentido de que as pessoas acham que realmente é razoável e… Leia mais »

Olá Soul,

Eu não achei também outro estudo que envolva o Brasil. Há muita coisa, mas para os mercados desenvolvidos. É verdade, não precisa explicar as altas taxas.

Sobre os juros reais, será um tema que precisaremos adentrar mesmo.

Eu ainda não li a série, li apenas o link que você postou lá no blog do VDC. Valeu pela indicação do livro, vou salvar nos favoritos da amazon.

Abraço!

Excelente artigo sobre TSR

Abraço e bons investimentos

Valeu DIL!

Abraços

Oi Investidor Inglês! Tem gente que é mente fechada demais… em um país aonde os títulos públicos tem uma taxa média de IPCA + 6%, apenas com o risco soberano, dizer que só dá pra tirar 4% do capital não faz o menor sentido mesmo…. Eu sempre sustentei que aqui na bananândia a TSR no final das contas vai ser o que passado IPCA em papéis como LCIs, CDBs, TD, e todas essas coisas "seguras". Envolver ações e até mesmo FIIs na jogada só aumenta a volatilidade da equação e não melhora realmente o resultado. Pelo menos é que se… Leia mais »

Olá Michele!

Não entendi esse ponto

"a TSR no final das contas vai ser o que passado IPCA em papéis como LCIs, CDBs, TD, e todas essas coisas "seguras"."

No estudo que eu compartilhei, bate com sua afirmação que ações e fiis não melhoram o resultado. Fruto de nossos juros reais.

Sobre a taxa de retirada, há estudos envolvendo como você diz taxa flutuante. No estudo deste post, eles concluem que a "taxa de 4% de retirada ajustada pela inflação é considerada segura" para mercados desenvolvidos.

Um abraço!

Olá II

Eu prefiro confiar no poder de crescimento dos dividendos das minhas ações. Essa estratégia de vender parte do capital pra mim é tão arriscada quanto essa de antecipar a IF http://viverdedividendos.org/estrategia-para-antecipar-sua-independencia-financeira/

Olá VDD!

Entendo. Mas você pode aplicar a TSR sobre seus dividendos…

Parabéns pelo post Inglês.

Outro dia li um artigo que faz uma comparação entre o Ibovespa e o CDI e, em quase todos os cenários, a renda fixa sai vencedora.

Vivemos no país dos juros altos e não é por acaso que, de uma população de mais de 200 milhões de pessoas, apenas cerca 500 mil investidores se arriscam na renda variável.

Bons investimentos!

Muito Obrigado Aroldo!

Concordo. Muitos não querem se arriscar devido aos juros praticados por aqui… Quem sabe num futuro isso mude. Quem sabe…

Bons investimentos!

Parabéns pelo post II!

Esse estudo está bem completo! Ainda mais discutido mercados emergentes e a influência dos juros reais.

Acredito que há vários receitas de obter a tal da independência financeira, mas não preciso escolher apenas uma.. rs gerenciamento de risco!

Grande abraço!

Isso ai Janota! diversificar é preciso!

Abração!

Muito interessante. nao da pra confiar nessa tsr. ninguem garante que os juros continuarao altos. um estudo em cima de 14 anos é muito pouco, teria que ser no minimo 30. teria que bolar uma metodologia pra levar em conta tambem o periodo da hiperinflacao. ninguem garante que nao teremos outra. mesmo para outros paises o periodo do estudo foi muito curto. um belo exercicio, mas infelizmente nao da pra concluir nada pratico a meu ver. Obrigado por compartilhar !

Olá Vagabundo! grato pela visita!

Concordo sobre os juros. Não há garantia quanto a isso. Já sobre os dados, infelizmente parece não haver mais (posso estar enganado). Por isso um estudo com um período não tão longo.

Eu tiro como lição a questão da renda fixa. No estudo vimos que o Brasil se saiu bem com uma alocação quase all in em rf. Não precisamos dizer o porquê, não é mesmo?

Caso o cenário quando formos nos aposentar seja parecido com o do estudo, temos uma base por onde começar..

Valeu!

Muito bom este estudo de Munich e da revisão que fizeste. Linkei no nosso blog. Parabéns.

http://www.aposenteaos40.org/2016/12/taxa-segura-de-retirada-tsr-ou-swr-4.html

Muito Obrigado Aposente aos 40!

Vou adicionar seu site ao meu blogrol! Valeu!

Olá,

Esse estudo leva em consideração viver do rendimento até o fim da vida e deixando o valor principal. Há algum estudo que estime, estatisticamente, quanto se poderia retirar além dos rendimentos de forma que, em um cenário ideal, não sobre nada e consuma o que poupou em vida?

Obrigado

Olá Unknowkn, grato pela visita!

Sinceramente não conheço. Vou pesquisar e te aviso!

Eu que agradeço a presença 😀